こんにちは!ITプロパートナーズ編集部です。

フリーランスになると自分で確定申告をする必要性が出てきます。とはいえ、初めての人にとっては「確定申告は難しそう」、「白色申告と青色申告の違いが分からない」などと不安に思うことも多いのではないでしょうか。

しかし、基本的な知識を知っていれば、決して難しいことではありません。この記事では、確定申告が必要な人の条件や、白色申告と青色申告の違い、確定申告での節税の方法、申請の手順などについて解説します。

なお、フリーランスについて基本的なことを知りたい方は「フリーランスとは」や「フリーランスの税金」の記事も参考にしてみてください。

「必要以上に安売りをしてしまう」「市場感より高い単価で参画してしまいトラブルになる..」

フリーランス市場は売り手市場であるものの、いまだに正しいノウハウが確立されておらず、多くの方が案件探しに苦労されています。

ですが、現在の市場感や企業側に刺さる経験・スキルを理解し正しく案件探しをすれば、誰でも自身のバリューを活かし単価を伸ばすことができる、というのも事実です。

ITプロパートナーズでは、

・9割がエンド直案件のため、高単価

・約6割が週3-4案件のため、柔軟に働ける

・約7割がリモートのため、働く場所を選べる

などの魅力的な案件を数多く保有し、マッチング能力の高い即戦力エージェントが完全サポートします。

初めてのフリーランス、情報収集段階でも大丈夫です。あなたの働き方にマッチし、単価も高く、最もバリューを発揮できる案件を探しませんか?

目次

そもそも確定申告とは

確定申告は国に所得税と消費税を納めるための手続きです。例年、2月16日から3月15日に行われます(2021年は4月15日まで延長)。対象となるのは前年の1月1日から12月31日までの所得です。

日本では所得税については納税者自らが税務署に所得を申告する申告納税制度をとっています。確定申告をすることによって納税額が確定し、既に収入から源泉徴収されていた所得税が多ければ還付され、少なければあらためて納税します。

フリーランスと会社員の手続きの違い

会社員とフリーランスでは、確定申告のやり方に違いはあるのでしょうか。

実は会社員の場合は、会社側が給与・ボーナスを支払う際に所得税額などを計算して源泉徴収し、申告・納税も行ってくれます。そのため個人で申告を行う必要はありません。ただし年収が2,000万円を超える場合や、会社以外からの収入、控除申請の必要があれば確定申告を行うことになります。

一方フリーランスの場合、会社は確定申告をしてはくれません。そのため自分でで行う必要があるのです。

源泉徴収と還付金の仕組み

フリーランスはほとんどの場合、報酬総額から源泉徴収された金額を受け取ります。100万円以下の請求額の場合、報酬総額の10.21%が引かれていることが多いでしょう。

ただし所得税額は5%以上の累進性なので、ほとんどのフリーランスは多めに所得税を納めていることになります。そこで、確定申告で所得税の過不足を調整します。もし多めに払っていたということになれば、還付金として、税務署から指定した金融機関に入金されます。

フリーランスは確定申告が原則必須

ここまでの説明で分かる通り、フリーランスの方はは確定申告が原則必須です。

では、なぜ個人で確定申告書を出さなくてはいけないのでしょうか。それは、1年間に使った必要経費や、控除の対象となる事柄が、個人で異なるからです。

納税金額は、収入ではなく、経費や控除額を差し引いた所得額を元に計算します。そのため帳簿などを元に、自分の所得を計算して税務署に申告しなくてはいけないのです。

フリーランスが確定申告を行う必要があるケース

ここまで、原則として確定申告をしなくてはいけないとお伝えしましたが、フリーランスでも確定申告が必要な場合と、しなくても良い場合があります。ここからは、確定申告が必要なケースについて見ていきます。

所得が基礎控除額48万円を上回る場合

確定申告が必要かどうかは、所得金額によって変わってきます。クライアントや制作会社などから源泉徴収票が送られてきた場合、支払金額が記載されています。

これが、収入金額です。その収入金額から経費などを引いて所得を計算してください。所得税の現在の基礎控除額は48万円ですが、所得額がそれを上回る場合、「所得有り」とみなされ申告義務が発生します。

※ただし、クライアントから源泉徴収票が送られてこないというパターンは非常に多いです。その際の対応については、「源泉徴収票がない場合は?」までジャンプしてください。

副業収入がある場合

フリーランスでも、一時的にどこかの会社に正社員・契約社員・パートといった「雇用契約」の形で参加することもあります。そして、別の仕事を業務委託契約などで請け負うこともあります。

そのような場合、会社での給与・ボーナスは税金が天引き、つまり源泉徴収されるため申告は不要ですが、別の仕事での報酬については申告が必要です。

源泉徴収からの還付金が見込める場合

報酬から引かれている所得税率が10.21%で、なおかつ、その仕事に対して経費を自分で支払っている場合、ほとんどのケースは還付されると思っていて良いでしょう。

経費については、仕事用に購入したパソコン代やソフト代、仕事に使った分の光熱費・通信費、資料代、ペンなどの消耗品費、移動があった場合は交通費も計上できますので、計算してみてください。

納税証明・所得証明が必要

フリーランスが自分の収入を証明するには、確定申告書または納税証明書が必要です。各種ローンの申し込みや配偶者の被扶養者となる際にも、確定申告書または納税証明書の提出を求められます。

そのためにも、確定申告をしておく必要があるのです。e-TAXで確定申告をした場合には、インターネットを通じて納税証明書の交付請求ができます。

フリーランスが確定申告をしなくても良いケース

フリーランスでも確定申告が不要な場合もあります。どのようなケースの場合には不要なのか見ていきましょう。

年間所得が基礎控除48万円以下の場合

収入から必要経費を引いた年間所得が48万円以下を下回る場合には、申告の義務はありません。確定申告の基礎控除額は48万円ですが、それ以下の所得しかない場合は、全額が控除対象となり、税法上は所得ゼロの状態とみなされるからです。

給与所得しかない場合

フリーランスでも契約社員やアルバイトなどの雇用形態で、会社に所属する場合があります。もし、報酬を給与として受け取り、会社が年末調整を行っている場合は、個人で確定申告をする必要はありません。

年間収入金額が2,000万円を超える場合や、災害減免法において源泉徴収の猶予を受けている場合などは確定申告が必要です。

副業収入が20万円以下の場合

会社に所属しつつ、副業としてフリーランスの仕事を請け負っていても、副業の収入が20万円以下の場合には、申告は不要です。

ただし、20万円以下でも使用した経費などと合わせ正しく計算することで、還付が受けられることがあるので申告したほうがお得です。

白色申告と青色申告の違い

確定申告には白色申告と青色申告の2種類があります。

よく、白色申告は簡単で、青色申告は複雑だと耳にすることもありますが、実際の違いとはどのようなものなのでしょうか。また、どのような人が白色申告に向いていて、どのような人が青色申告に向いているのでしょうか。

白色申告より青色申告の方が節税効果が大きい

白色申告と青色申告では、控除額に大きな違いがあります。2021年3月現在、白色申告でも適用されている基礎控除は48万円ですが、さらに青色申告では「青色申告特別控除」が適用されます。青色申告特別控除の控除額は条件により異なり、以下のようになります。

- 簡易な記帳による申告の場合:青色申告特別控除額10万円

- 複式簿記で期限内に申告した場合:青色申告控除額は55万円

- 複式簿記で期限内に申告+e-TAXでの申告(電子申告)または電子帳簿保存の場合:青色申告特別控除額65万円

そのため、もし65万円の要件を満たして青色申告をした場合には、基礎控除の48万円と合算して、113万円が控除されることになります。簡易簿記と複式簿記については下で説明します。

白色申告より青色申告の方が難易度が高い

控除額の面ではメリットが大きい青色申告ですが、申告に際してはハードルが高いとも言われています。それは、帳簿を用意しなくてはならないからです。

青色申告に必要な帳簿には2種類があります。それが簡易帳簿と複式簿記帳簿です。

簡易帳簿には現金出納帳、経費帳、買掛帳、固定資産台帳などがありますが、いずれも比較的、簡単に作成できます。勘定科目は1つで良く、目的と金額のみを記します。例えば、「3月8日 支出 耗品費 580円」のような記載です。

一方、複式簿記帳簿は2つ以上の勘定科目を記します。例えば、「3月8日 支出 消耗品費 580円/現金 580円」のような方法です。

青色申告で55万円の青色申告控除を利用したい場合は、さらに「貸借対照表」と「損益計算書」を添付しなくてはいけません。賃借対照表は財産と負債を把握するためのもので、損益計算書は損益を記したものです。青色申告ではそれらを期限内に提出しなくてはいけません。

青色申告は事前申請が必要

青色申告はすぐにできるわけではありません。事前に地域の税務署に「所得税の青色申告承認申請書」を提出します。

提出期限は青色申告を適用したい年の3月15日までです。つまり、2021年分の確定申告から青色申告に切り替える場合には、2021年の3月15日までに提出するようにしてください。開業した初年度から青色申告をしたい場合には、開業2ヶ月以内に申請しましょう。

フリーランスが確定申告を行う5つの手順

では、実際に確定申告に必要な書類と、手順とはどのようなものでしょうか。日ごろから帳簿をつけ、書類の整理さえできれば、意外に簡単です。以下の5ステップを見ながら、ぜひ実行してみてください。

1.前年の収入・経費などを計算する

最初に行うことは、前年の収入と経費を整理することです。確定申告で申告する主な項目は、以下の通りです。

- 収入(事業収入、給与収入、雑収入など)

- 経費

- 各種控除(社会保険や配偶者、扶養など)

- その他(投資損益など)

これらに関わる源泉徴収票、領収書、証明書などを分類し、それぞれ計算します。

経費については以下のような項目に分けて計算します。

- 租税公課

- 荷造運賃

- 水道光熱費

- 減価償却費

- 旅費交通費

- 通信費

- 広告宣伝費

- 接待交際費

- 損害保険料

- 修繕費

- 消耗品費

- 福利厚生費

これらは日ごろから、帳簿をつけておけば確定申告の時期に慌てなくてすみます。

領収書やレシートは提出する必要ありませんが、青色申告の場合は7年間、白色申告の場合には5年間の保管義務があります。

2.確定申告の方法を選ぶ

白色申告にするか、青色申告にするかを選びます。青色申告のほうが節税上は有利なため、多くの人が青色申告を選択したいと考えるかと思います。

しかし、ここまで説明したように、確定申告を行う前年の3月15日までに青色申告承認申請書を提出していなくてはなりません。もし、申請していなかったために今年は青色申告ができなくても、来年用に、確定申告をするのと同じタイミングで、青色申告申請書を提出しておくと良いでしょう。

3.確定申告書の提出方法を選ぶ

確定申告書の提出方法にはいくつかの種類があります。

手書きの確定申告書を入手して郵送か税務署の窓口に持っていく方法は、提出に関する手間はかかりますが、事前申請の必要もなく一番簡単な方法です。

引用元:国税庁

国税庁のホームページ上で確定申告書の作成もできます。案内に従って入力するため、とても簡単です。作成したものは印刷して郵送するか、税務署の窓口に提出します。

e-Taxもまた、Web上で完結するため手軽ですが、開始前に利用者識別番号を取得する必要があります。複式簿記帳簿を使ってe-Taxで青色申告をすると、65万円の青色申告特別控除が受けられるのは大きな魅力です。

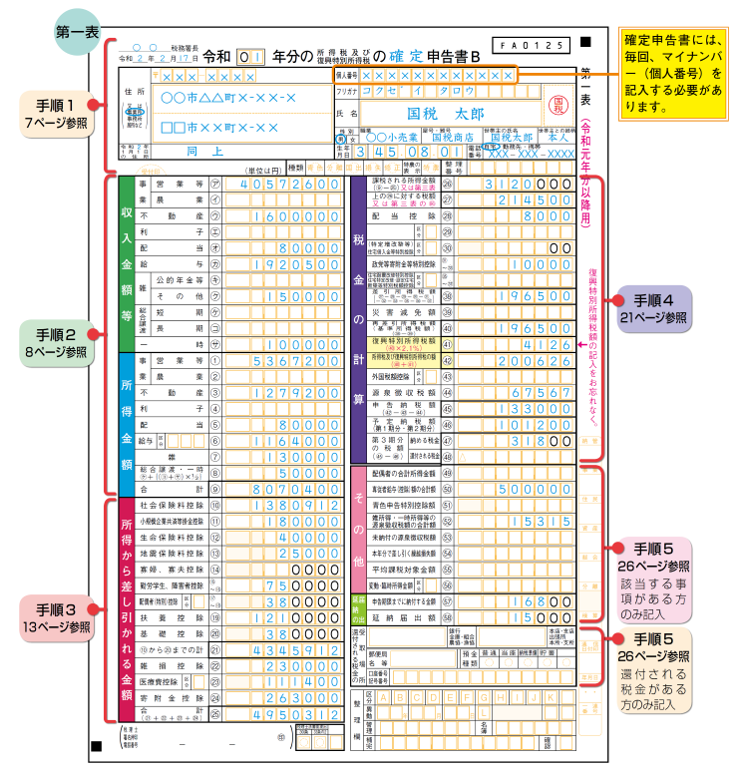

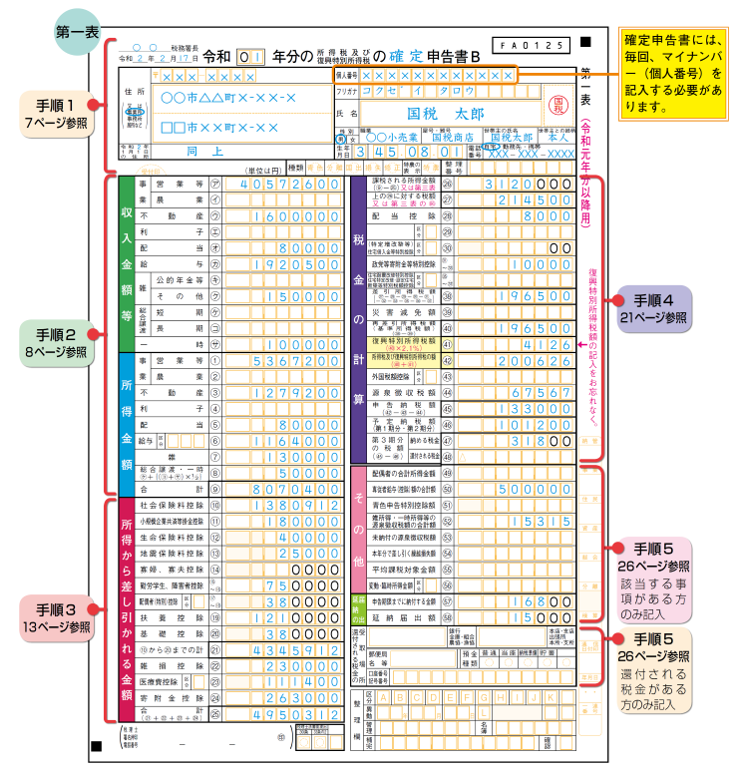

4.確定申告書の書き方

手書きやe-Taxなど、それぞれのフォーマットに従って記入していきます。

まず「事業所得/給与所得/雑所得」などの所得別に記入します。経費については分類した項目ごとに「収支内訳書」に記入して合計額を出します。そして所得から経費の合計額を引きます。

さらにそこから、各種控除の金額を引き、残った金額に対して税額を割り出します。その際、事前に引かれていた源泉徴収分よりも、確定申告で割り出した納税額が低い場合には、還付が受けられます。

5.各種証明書類を添付・保存する

最後に、確定申告書および収支内訳書に、本人確認書類や、控除を証明するための第三者作成の書類を添付して、地域の税務署に提出をします。本人確認書類などは添付書類台紙の、指定の位置にのりで貼るようにします。

本人確認書類についてはマイナンバーカードの表面と裏面の写しを添付します。もし、マイナンバーカードがない場合には、通知カードや住民票の写しに、身元確認書類として運転免許証やパスポートの写しを添えます。

フリーランスが確定申告を行う際の必要書類

白色申告と青色申告では必要な書類に若干の違いがありますが、ともに、社会保険料控除や生命保険料控除の証明書など、確定申告書以外に添付しなくてはいけない書類があります。どのようなものが必要か見ていきましょう。

確定申告書B

確定申告書にはAとBの2種類があります。Aは給与所得者や年金受給者が医療費控除などを受ける際に使用するもので、フリーランスはBを使用します。

引用元:国税庁

引用元:国税庁

地域の税務署や役所の出張所で配布されており、国税庁のHPでダウンロードすることも可能です。毎年、確定申告を行っていると、地域によっては税務署から送られてくる場合もあります。

収支内訳書

確定申告書Bの場合、収入や支出(経費など)について詳細を書き記した収支内訳書も提出する必要があります。記載する収入と支出は該当の年の1月1日から12月31日までのものです。

引用元:国税庁

収支内訳書は確定申告書とともに税務署で配布しています。国税庁のホームページからダウンロードすることも可能です。青色申告の場合には収支内訳書ではなく青色申告決算書を使用します。

各種控除について証明する書類

確定申告では、社会保険料や医療費、寄付金などを払った場合に控除を受けられますが、それらを証明するものを添付する必要があります。主な控除関連の書類としては以下のものが挙げられます。

- 社会保険料控除

- 生命保険料控除

- 医療費控除

- 寄附金控除

- 地震保険控除

- 小規模企業共済費掛金控除

引用元:国税庁

e-TAXを利用する際は、控除額を入力して送信するだけでいいので、書類を添付する必要はありません。

補足:源泉徴収票がない場合は?

源泉徴収票はあくまで会社員に対して発行されるものなので、フリーランスには発行されない場合が多いです。年末や年明けに、取引のあった会社から源泉徴収票が送られてる場合もありますが、基本的には送られてこないという認識でいた方が良いでしょう。

だからこそ、フリーランスは自分で確定申告を通して正確な納税額を計算し、確定させる必要があります。源泉徴収票がない場合の確定申告の流れを知りたい方は、以下の記事を参考にしてください。

どうしても源泉徴収票が必要な方は、クライアントや制作会社に問い合わせてみてください。ただし、以前は確定申告書に源泉徴収票を添付して提出しましたが、現在はその必要がないという事は覚えておきましょう。

確定申告の義務があるフリーランスが申告をしないとどうなる?

万一、期間内で確定申告を終えることができなくても、すぐに対応すれば期限後申告として受け付けてもらえます。ただし、加算税が科されたり、延滞税がとられたりするなどのペナルティがあるので注意が必要です。

確定申告しなかった場合は加算税が科される

確定申告の義務がある人で期限内に行っていない場合には、無申告加算税が課されます。

無申告加算税では、納付すべき税額に対して50万円までならば15%、50万円を超える分については20%を乗じて算出された金額を納めなくてはなりません。

つまり納めるべき税額が60万円であれば、50万円×15%=7万5,000円、10万円×20%=2万円、合計9万5,000円の無申告加算税が必要となります。ただし、税務署の調査を受ける前に自主的に期限後申告すれば、5%に軽減されます。

また、ほかにも所得を過少申告した場合には「過少申告加算税」、源泉徴収した所得税を期限までに支払わなかった場合には「不納付加算税」、事実の隠蔽があった場合は「重加算税」があるので注意してください。

遅延した場合は延滞税が科される

フリーランスの場合は還付されることがほとんどですが、場合によっては納付しなくてはいけないときもあります。納付すべき金額を期限までに払わない場合には、原則として延滞税が加算されてしまいます。

延滞税は日数に応じて、納付すべき金額に利息が付いていくというものです。現時点では、例外はあるものの基本的に2ヶ月まで年率7.3%、以降は年率14.6%となっています。

ペナルティが免除される要件

法定申告期限を過ぎてしまっても以下3つの条件をすべてクリアしている場合には、無申告加算税が免除されます。

- 法定申告期限から1ヶ月以内に自主的に納付した

- 法定納期限(口座振替納付の場合は、期限後申告書を提出した日)までに全額納付している

- 過去5年間で、無申告加算税や重加算税のペナルティを受けたことがない

引用元:国税庁

また、自然災害など、やむにやまれぬ事情があった場合も、申告期限の延長を申し入れることが可能です。この場合の延長可能期限は2ヶ月後です。

フリーランスが正しく節税するための3つのポイント

上述のような事態を避けるためにも、納税は正しく行わなくてはなりません。しかし、正しい申告のなかで、少しでも節税はしたいところです。フリーランスにおすすめの節税の方法について紹介します。

1.青色申告を選ぶ

上述の通り手間はかかるものの、節税を考えれば青色申告がおすすめです。フリーランスになったばかりの頃は収入も少なく、白色申告で十分だと思いがちです。しかし、最大で113万円の控除を受けられる魅力は大きく、選んで損はないと思われます。

青色申告で面倒な帳簿付けも、フリーランスにとって収支を常に把握することは重要なため、余計な手間というわけではありません。経費の無駄に気づき節約に一役買ってくれると思えば、苦にはならないでしょう。

2.経費を漏れなく計上する

経費について記入漏れがないように注意しましょう。10万円未満の資産については「消耗品費」で計上が可能です。文房具、コピー紙、ガソリン代なども含められます。

購入したものが10万円以上になった場合には減価償却で計上することが可能です。高価なパソコンを購入したら忘れずに減価償却してください。

家賃や光熱費も経費として計上できますが、自宅を仕事場としている場合には、生活分と事業分を分けて考えることが大切です。電話料金、インターネット料金、火災・損害保険料なども同様です。

税金でも経費として認められているものがあります。例えば下記を納めた場合には計上できます。

- 事業税

- 事業所税

- 地価税

- 自動車税

- 自動車取得税

- 登録免許税

- 固定資産税

- 不動産取得税

3.さまざまな控除制度を活用する

確定申告で忘れてはいけないのが、所得控除です。「配偶者控除」、「配偶者特別控除」、「扶養控除」の要件に当てはまる場合には、必ず申請を行ってください。

配偶者控除と配偶者特別控除の違いは、配偶者の年収の違いです。配偶者の合計所得金額が48万円以下(給与のみの場合は年収が103万円以下)の場合には配偶者控除が利用でき、合計所得金額が48万円超で133万円以下(給与のみの場合は年収が103万円超201万円未満)の場合には配偶者特別控除が当てはまります。

また、家族分も合わせて病院や薬局で支払った医療費は「医療費控除」の対象です。ただし、これには条件があり、年間の医療費が10万円以上または所得金額の5%以上で対象となります。

さらに、国民健康保険、国民年金保険、介護保険は社会保険料控除として申請できます。小規模企業共済に入っている場合には小規模企業共済等掛金控除、地震保険に加入していれば「地震保険料控除」、自然災害や盗難の被害にあった場合は「雑損控除」の対象となります。

フリーランスが確定申告の手間を減らすには

確定申告書の作成にはそれなりに時間と手間がかかります。仕事が忙しいタイミングと重なってしまい、時間が取れずに困ってしまう場合もあります。そこで、できるだけ確定申告にかける時間と手間を節約する方法を紹介します。

会計ソフトを利用する

現在、クラウド型の会計ソフトが多くあります。難しい帳簿記入も案内に従って行えば簡単です。そのまま確定申告書を作成することも可能です。また、初年度無料のソフトもあるので、活用したいところです。

弥生会計「やよいの青色申告」

「やよいの青色申告」では、確定申告に必要な複式簿記帳簿も簡単に作成できます。青色申告が初めての人でもわかりやすい、シンプルな入力画面が特長です。

従来のe-Taxよりも少ない手順で確定申告ができ、控除額も自動計算してくれます。また、面倒な均衡明細やレシート、領収書の仕分けは、スマホアプリで撮影するだけで簡単にできます。初年度無料のプランもあります。

会計「freee」

「freee」では、簡単な入力で複式簿記帳簿を作成できます。レシートはスマホで撮影するだけで、日付や金額を読み取ります。医療費控除や扶養家族控除、ふるさと納税控除などさまざまな控除にも対応し、質問に答えていくだけで確定申告書が作成できます。

プリントアウトして税務署に提出できるほか、e-TAXにも対応しています。最大1ヶ月間無料です。

マネーフォワード「クラウド確定申告」

「クラウド確定申告」は、家計簿アプリとして人気のマネーフォワードの確定申告ソフトです。銀行やクレジットカード、POSレジ、Amazonなどと連携し情報を取り込めるので、入力の手間が省けます。

確定申告書B、青色申告決算書なども自動作成できます。印刷での提出やe-TAXソフトでの提出にも対応し、スマホから税務署に直接提出することも可能です。1ヶ月無料です。

税理士に依頼する

税金に関することは複雑で、法的に正しいかの判断についても悩むことがあるのではないでしょうか。節税をしようとするあまり、やってはいけない脱税をしてしまうこともあります。

確定申告で悩んだら税理士に相談するのも1つの手段です。税理士への報酬は必要ですが、確定申告にかける手間と時間を考えれば、効率の良い方法であると言えるかもしれません。また、法的にも正しい節税の仕方も教えてくれるでしょう。ある程度の収入が見込める人であれば、おすすめの方法です。

まとめ

確定申告は適切に所得税を納税するためのシステムです。正社員であれば会社が年末調整をしてくれますが、フリーランスの場合には自分でしなくてはいけません。多少の手間はありますが、確定申告することで払いすぎた分の還付が受けられることが多いので、しっかりと行うようにしましょう。

また、正しい申告をしなかったためにペナルティを受ける場合もあるので注意してください。確定申告で節税するには、白色申告よりも控除額が大きい青色申告をすると良いでしょう。経費や控除についても忘れずに計上することが大切です。

- 高額案件を定期的に紹介してもらいたい

- 週2日、リモートワークなど自由な働き方をしてみたい

- 面倒な契約周りはまかせて仕事に集中したい

そのような方はぜひ、ITプロパートナーズをご利用ください!

まずは会員登録をして案件をチェック!

.png)