こんにちは、ITプロマガジンです。

フリーランスとして働く人が報酬を受け取る方法はさまざまです。クラウドソーシングサイトを通じて金銭のやりとりをする場合もありますが、クライアントに請求書の発行を求められるケースもあります。

しかし、これまでに請求書を作成した経験がないと、「請求書には何を記載すればよいのだろう?」「請求書を送るタイミングが分からない」と悩んでしまうかもしれません。

そこで今回は、フリーランスが知っておきたい請求書の書き方と注意点を詳しくお伝えします。おすすめの請求書作成サービスやよくあるQ&Aもご紹介しますので、ぜひ参考にしてください。

なお、フリーランスについて基本的なことを知りたい方は「フリーランスとは」や「フリーランスの税金」の記事も参考にしてみてください。

弊社では、数多くの方にフリーランス案件を獲得していただいています。経験とスキルさえあれば、週2日から高収入案件をご紹介できます。まずは無料登録をして色々な案件を見てみてください。弊社からおすすめの案件をご紹介することも可能です。

「必要以上に安売りをしてしまう」「市場感より高い単価で参画してしまいトラブルになる..」

フリーランス市場は売り手市場であるものの、いまだに正しいノウハウが確立されておらず、多くの方が案件探しに苦労されています。

ですが、現在の市場感や企業側に刺さる経験・スキルを理解し正しく案件探しをすれば、誰でも自身のバリューを活かし単価を伸ばすことができる、というのも事実です。

ITプロパートナーズでは、

・9割がエンド直案件のため、高単価

・約6割が週3-4案件のため、柔軟に働ける

・約7割がリモートのため、働く場所を選べる

などの魅力的な案件を数多く保有し、マッチング能力の高い即戦力エージェントが完全サポートします。

初めてのフリーランス、情報収集段階でも大丈夫です。あなたの働き方にマッチし、単価も高く、最もバリューを発揮できる案件を探しませんか?

目次

フリーランスの請求書の書き方を実例付きで解説

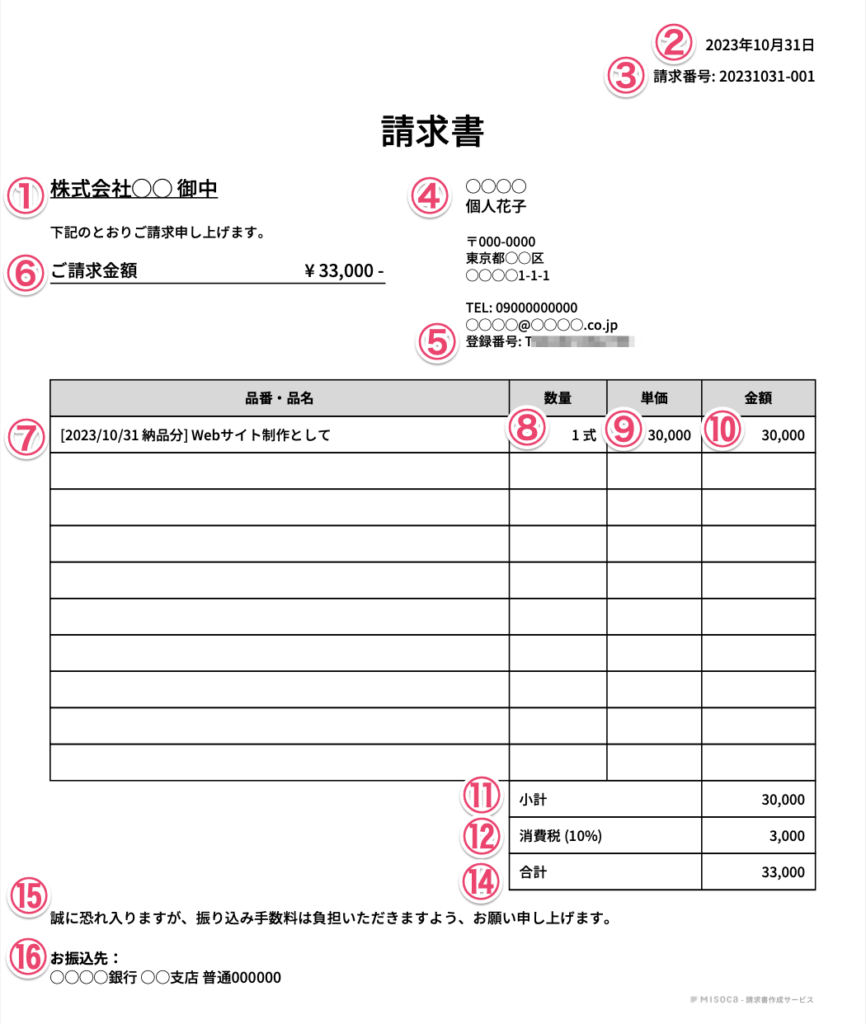

フリーランスがクライアントに対して正確かつ丁寧に請求内容を伝えるためには、請求書の表記ルールを守ることが大切です。実際の請求書例を見ながら、各項目の書き方を確認していきましょう。

上記にに請求書の作成例をご用意しました。画像内に番号が振ってあります。なおこちらの請求書は、インボイス制度にも対応可能です。

これらの項目について、番号順に書き方と注意点を解説します。

1.宛先(請求先)

宛先(請求先)の記載は、フリーランス側ではなく請求書の受取側、すなわちクライアント側の正確な情報を示す部分です。相手方の社名や屋号・部署・担当者の氏名などを、正式名称で記載します。

敬称については、以下のように使い分けます。

- 会社や屋号、部署などの組織に宛てて送付する場合は「御中」

- 担当者個人に宛てて請求書を送付する場合は「様」

2.請求日

請求日は、フリーランスが請求書を作成・発行した日です。厳密に決められているわけではないため、場合によっては、クライアントの「締め日」になることもあります。

請求時期は、クライアントによってさまざまです。契約書などの書類でチェックするか、もしくは請求書の発行日をいつにすればよいのか、クライアントに直接確認します。

3.請求番号

通常、請求書には管理のための通し番号が振られています。後で振り返りやすいように、忘れず記載しておきましょう。後ほどご紹介するような請求書作成サービスを利用すると、自動で請求番号が振られるので便利です。

・20231022-002

・20231022-003

4.請求者情報

「誰が請求書を発行したのか」という情報も記載しておく必要があります。

発行者である自分の氏名や屋号・住所・電話番号などの情報を記載し、代表者個人の印鑑か、屋号を使用している場合には屋号の印鑑を押しましょう。

・電話番号:○○-○○○○-○○○○

・メールアドレス:sample@example.com

5.インボイス登録番号

インボイス登録番号は、文字通り、適格請求書発行事業者の登録番号です。フリーランスの場合は、「T+数字13桁(事業者ごとに異なる)」の番号となっています。番号は、登録通知書や、e-Taxの「通知書等一覧」などから確認できます。

自分がインボイス制度の適格請求書発行事業者に登録している場合は、必ず請求書に番号を記載しましょう。

6.請求金額

今回請求する金額の合計を税込みで記載します。ここに記載する金額は、このあと作成する請求明細の合計と一致していなければなりません。

7.品番・品名

請求対象となる商品名やサービス内容を記載します。この項目に関して重要なのは、「何についての請求なのか」が相手に伝わるように記載することです。

・オウンドメディア記事執筆として

8.数量

商品なら「○点」、コラム記事作成であれば「○本」など、商品やサービスの内容に適した単位で数量を記載します。

Webサイトのデザインなど数量で表しにくいものは「一式」と表現するとよいでしょう。

・1点

・1本

9.単価

商品やサービス1単位あたりの価格を税抜きで記載します。

10.金額

項目ごとに「単価 × 数量」の金額を計算し、記載します。

11.小計

10番で記載した金額の合計(税抜き)をここに記載します。Excelなどの表計算ソフトで請求書を作成する場合は、数式を利用すると金額のミスを防ぎやすくなるでしょう。請求書作成サービスを使えば、自動的に計算・記載してくれます。

12.消費税

11番の「小計」に対する消費税額を記載します。

まず、内税か外税かを明記します。内税とは「本体価格+税額」で価格を表示する方法で、外税は表示価格の別に税額を記載する方法です。内税と外税のどちらで請求すべきかは、契約書に書いてあるケースも多いですが、もし見当たらない場合はクライアントに確認してみましょう。

軽減税率の対象品目(8%)と対象外の品目(10%)が混在している場合、11番の「小計」を分けて記載し、それぞれの消費税額を明記します。

13.源泉徴収

源泉徴収税の金額は、以下の計算式で算出します。

- 請求額が100万円以下の場合:「支払金額 × 10.21%」

- 請求額が100万円を超える場合:「(支払金額-100万円)×20.42%+102,100円」

外税の場合は、消費税額を除く報酬のみが源泉徴収の対象となります。また、求めた税額に1円未満の端数が生じる場合は、切り捨てます。

なお「10.21%」の内訳は、所得税率の10%と復興税(復興特別所得税)率の0.21%です。復興税は、東日本大震災からの復興のための施策に使うことを目的に創設された税金で、納税者全てが所得税とあわせて支払うものです。

14.合計

小計と消費税、源泉徴収を全て計算した合計金額を記載します。請求金額と一致しているか確認しましょう。

15.備考・特記事項

その他、特に伝えておきたいことがあればこの欄に記載します。

・本請求には、初回コンサルティング料が含まれています

・本請求に関する問い合わせは、メールにてお知らせください

16.振込先情報

最後に、報酬を振り込んでもらう銀行口座の情報を記載します。一つの口座のみを指定する場合もありますし、複数の銀行口座を記載して相手方に利便性の高い口座を選んでもらう場合もあります。

銀行名や支店名に加えて銀行コードや支店コードを書き添えておくと、クライアントが振り込む際に便利です。

・支店名:○○○○支店

・口座種別:普通

・口座番号:○○○○○○○

・口座名義:○○○○

フリーランスが請求書を作る際に知っておくべき基本知識

フリーランスが請求書を作る際は、免税事業者・課税事業者やインボイス制度、源泉徴収などいくつかの基本知識を身につけておくと便利です。ここでは、フリーランスであれば知っておきたい3つの知識を解説します。

免税事業者と課税事業者について

事業者が消費税の免税事業者であるか、課税事業者であるかにかかわらず、請求書に消費税を記載できます。課税事業者の場合は、消費税の確定申告をして消費税を納税する必要があるものの、免税事業者は不要です。フリーランスが請求書を作る際は、まず「自分が課税事業者と免税事業者のどちらなのか」を理解する必要があります。

課税事業者とは、消費税の納税義務がある事業者です。これに対して、基準期間の課税売上高が1,000万円以下の事業者は、免税事業者として消費税の納税義務が免除されます。ただし特定の期間内で課税売上高が1,000万円を超えた場合、その課税期間から課税事業者としての取り扱いとなります。

なお免税事業者であっても、自ら課税事業者としての取り扱いを選択できます。ただしその逆、つまり課税事業者であるのにもかかわらず免税事業者として扱ってもらうのは不可能です。

消費税については、下記の記事でも詳しく説明しています。あわせて参考にしてください。

インボイス制度について

インボイス制度とは、請求書に適格請求書発行事業者の登録番号を記載して、法律上の有効性を認めるためのものです。課税事業者のフリーランス・個人事業主は、あらかじめ適格請求書発行事業者として登録しておく必要があります。

免税事業者の場合、適格請求書発行事業者の登録はできません。免税事業者が登録番号を取得するには、まず「課税事業者選択届出書」を提出して、課税事業者になる必要があります。

ただし課税事業者になると、当然、消費税の納税義務が発生します。免税事業者から課税事業者になって、税金の出費がどのぐらい増えるか、あらかじめ計算しておくのがおすすめです。

登録番号は請求書を発行するうえで必須ではない(免税事業者でも請求書を発行できる)ので、無理に登録する必要はありません。取引先に登録を依頼されたり、適格請求書発行事業者以外との取引を控えるような動きがあったりした際に登録を検討するのが基本です。

源泉徴収について

源泉徴収とは、所得を支払う側が事前に一定の税金を徴収しておく制度を指します。会社員が給与を受け取る際に、決まった割合で所得税が天引きされているのも、この源泉徴収制度によるものです。

フリーランスでも、仕事内容によって報酬からの天引きがされているケースがあります。フリーランスは自ら確定申告をするため、「実際の税額」と「源泉徴収によって天引きされている金額」のずれを確認しておかなければなりません。年末調整をしてもらえる会社員よりも、フリーランスのほうが、より源泉徴収の額を意識しておく必要があります。

請求書には、源泉徴収額を記載しなくても問題ありません。ただし、源泉徴収額を記載していないと、クライアントが源泉徴収を忘れる可能性もあります。確認の意味も込めて、請求書に源泉徴収額を記載しておくのがよいでしょう。

源泉徴収についてさらに詳しく知りたい方は、下記の記事もご参照ください。

フリーランスにおすすめの請求書作成サービス・無料テンプレート

まったくの白紙の状態から、自力で請求書を書き上げるのは大変なものです。できることなら請求書の作成は手早く終わらせて、本業にリソースを割きたいと考える人も多いのではないでしょうか。

そのようなフリーランスにおすすめなのが、請求書作成サービスです。今回は、数ある請求書作成サービスの中から特に使いやすいものを8つピックアップしてご紹介します。

Misoca

Misocaは、会計ソフトでおなじみの弥生会計が提供している請求書作成サービスです。今回の記事で解説に利用した請求書例も、Misocaで作成しました。

請求書の発行数が少ない場合は「ずっと無料」のプランがあるのがMisocaの特長です。また、請求書をはじめとしたビジネス書類を、1分で作成できてしまう簡単さも魅力。

チャット・電話・メールでのサポートも用意されているので、請求書の作成が初めての方でも安心です。

INVOY

全ての機能が無料で使えるINVOYも、おすすめの請求書作成サービスです。

無料でありながら、毎月発生する請求書の自動作成やレイアウトの変更など、機能面は充実しています。

見積書から納品書へ、納品書を請求書へ、請求書から領収書へと、作成した書類をほかの書類へとワンクリックで変換できる機能も便利です。

Money Forwardクラウド請求書

3つ目にご紹介するのは、マネーフォワードによる請求書作成サービスです。

人件費や郵送費などのコスト削減効果があり、幅広い業種に採用されている実力派サービス。マネーフォワードの会計ソフトを利用している場合は、自動連携によって仕訳も楽になります。

有料サービスではありますが1か月間の無料お試しが可能です。まずは使い心地を試してみてはいかがでしょうか。

CLOUD PAPER

CLOUD PAPERは、簡単に請求書を作成できるサービスです。すでに見積書を作成している場合、ワンクリックだけで請求書を作成できます。発注書や納品書も発行可能です。ブラウザ上で利用でき、パソコンだけでなくスマートフォンからでも請求書を作れます。低コストで利用できるため、フリーランスにおすすめです。

MakeLeaps

MakeLeapsでは、請求書の作成や入金業務などをまとめて管理できます。クラウド型のサービスであり、初めてでも分かりやすい画面が特徴的。郵送代行を依頼できるサービスもあります。仮想口座も発行でき、顧客や請求書ごとの入金を効率的に管理可能です。

board

boardは、営業管理や支払い管理に加えて各種書類の作成に対応しているサービスです。ステータスの設定ができ、複数の案件を同時進行で管理できます。通知機能もついているため、処理に漏れが生じてもすぐに気が付けるでしょう。

boardで作成した請求書はメールまたは郵送でクライアントへ届けられます。メールの一括送信や郵送代行の依頼も可能です。

bizocean

bizoceanは、ビジネスでよく使用されるさまざまな書類のテンプレートを公開しているサイトです。請求書をはじめとし、契約書や履歴書などさまざまな書類のテンプレートをダウンロードできます。

さまざまなタイプの請求書があるため、請け負っている業務内容にあわせて選択可能です。無料でダウンロードできるテンプレートもたくさんあります。

みんエク!「みんなのEXCELテンプレート」

さまざまなタイプの請求書のテンプレートを扱っています。いずれのテンプレートも行数が多く、記載すべき項目が多い場合でも使用可能です。

アンケートに回答するとテンプレートをダウンロードできます。会員登録は必要ないため、気軽に利用できるでしょう。

フリーランスが請求書を発行する際の注意点

フリーランスが請求書を発行する時は、さまざまな注意点があります。無用なトラブルを防ぐためにも、あらかじめ注意点をよく確認しておきましょう。

ここでは、フリーランスが請求書を発行する際に意識したい注意点を解説します。

提出期限を守る

請求書はクライアントに報酬を支払ってもらうための重要な書類であるため、提出期限は厳守しましょう。提出期限を守らないと、クライアントの信頼関係を崩す原因になる恐れもあります。

提出方法を確認しておく

クライアントによって、請求書の提出方法に対する希望は異なります。メールまたは郵送で送付するのが一般的であるため、どちらの方法で送るべきか事前に確認しておきましょう。

クライアントが想定していない方法で提出した場合、請求書に気付いてもらえない可能性もあります。スムーズに報酬を振り込んでもらえるよう、クライアントの希望にあわせた方法で請求書を送付しましょう。

郵送であれば、封筒に「請求書在中」と記載しておくと、到着次第すぐに確認してもらえます。

請求書は保管しておく

発行した請求書は、報酬が振り込まれた後も保管する義務があります。個人事業主のフリーランスの場合、請求書の保管期間は5年間です。確定申告を青色申告と白色申告のどちらで行っていても、保管期間に違いはありません。

なお、請求書に記載されている日付ではなく、その年の確定申告の期限日の翌日から数えて5年間保管する必要があります。

振込手数料について確認しておく

振込手数料をクライアントとフリーランサーのどちらが負担するのかは、事前に協議して取り決めておきましょう。クライアントに負担してもらう場合には、「恐れ入りますが、振込手数料は貴社にてご負担願います」「誠に勝手ながら、振込手数料は貴社にてご負担ください」などの一文を備考欄に記載しておくとよいでしょう。

請求書をクライアントに送付する際のメールの書き方と例文

請求書をメールで送付する場合、メールの本文はどのように記載すればよいのでしょうか。ここでは、メールの書き方のポイントと例文を紹介します。

メールの書き方のポイント

請求書を送付する際のメールには、クライアントに確認してほしい内容について記載しましょう。誰が見てもどのような対応が必要か分かるよう、簡潔に用件を記載します。

また、仕事を依頼してくれたことに対する感謝の気持ちも伝えましょう。簡単にエピソードも交えれば、クライアントと良好な関係を築きやすくなります。そのうえで次につながるような提案を添え、再度依頼してもらえるようにアピールすることも大切です。

メールの例文

ここでは、請求書をクライアントに送付する際のメールについて、例文を紹介します。

件名:〇〇について請求書をお送りします【氏名】

〇〇株式会社

〇〇部

〇〇様

いつもお世話になっております。

〇〇です。早速ではございますが、〇〇について請求書をお送りしますので、

ご査収のほど何卒よろしくお願い申し上げます。添付ファイルは以下の1点です。

・請求書(PDF)

この度はご依頼いただき、誠にありがとうございました。

スケジュールについて変更をお願いした際も、

〇〇様が素早く対応してくださったおかげでスムーズに作業を進めることができました。

心より感謝申し上げます。今回ご依頼いただいた〇〇以外にも〇〇に対応しておりますので、

私にお手伝いできることがございましたら、いつでもお気軽にお声がけくださいませ。今後とも、何卒よろしくお願い申し上げます。

—————————————

氏名

メールアドレス

電話番号

—————————————

その他フリーランスの請求書でよくあるQ&A

その他フリーランスの請求書でよくある質問は、以下の通りです。

- 経費精算の記載方法や領収書は?

- 消費税の上乗せを断られた時は?

- 請求書に印鑑を押す必要はある?

- ファイル形式やファイル名の記載方法は?

- 請求書に住所の記載は必要?

- 発行した請求書に誤りがあった場合は?

- 請求書を発行するタイミングは?

- 請求書を発行するメリットは?

- 適格請求書発行事業者になるメリットは?

最後に、これらの質問に対する答えをご紹介します。

Q1.経費精算の記載方法や領収書は?

クライアントや案件によっては、仕事にかかった経費を精算できるケースもあります。経費精算においても、何にいくらかかったのかを明確に伝えることが重要です。

立て替えた経費の品目が少なければ請求書に経費をあわせて記載することも可能ですが、一般的には「経費精算書」として別の文書を作成します。後者のほうが、請求内容が分かりやすいためです。

請求書の明細を作成した時と同じような要領で、経費として支払ったものの内容と金額を記載し、合計額を算出しましょう。

領収書がもらえる場合は必ずもらっておき、経費精算書と一緒にクライアントに提出します。「領収書」として発行されたものだけでなく、ICカードの記録を交通費の証明に用いることも可能です。また、「出金伝票」を使うことで支払いを証明することも可能です。経費がかかった場合には、これらの記録をしっかりと管理しておきましょう。

Q2.消費税の上乗せを断られた時は?

消費税の上乗せを断られた場合、契約書の内容をチェックしてみてください。契約書に消費税の課税方式などが明記されていれば、消費税を請求しても大丈夫です。

契約書に記載がない場合や、契約書そのものが存在しない場合にも、消費税を請求する権利があります。自信を持って消費税を請求しましょう。

消費税の上乗せを断られるケースには、クライアントに悪質な意図があるパターンだけでなく、クライアントに税の知識がないパターンもあります。法律上フリーランサーは消費税を受け取れるということを伝えて、お互いが納得できる形で消費税の課税方式を取り決めましょう。

Q3.請求書に印鑑を押す必要はある?

法的に見れば、請求書への押印は必要ありません。それでも多くの場合に請求書に印鑑が押されているのは、文書の信頼度を高め、スムーズな取引をおこなうためです。また、改ざんや偽造を防ぐという目的もあります。押印された文書の改ざんや偽造は、押印のない場合に比べて重い罪となるためです。

印鑑を押し忘れたからといって請求書が無効になってしまうわけではありませんが、上記のような理由から、押印しておくと安心かもしれません。

Q4.ファイル形式やファイル名の記載方法は?

請求書をメールなどで送る場合、ファイル形式に迷うかもしれません。法律の観点からいえば、請求書の発行そのものが義務づけられていないため、ファイル形式によって請求が無効になることはありません。

そのため請求書はどのようなファイル形式で送信してもよいのですが、改ざんのリスクを防げるファイル形式として最もおすすめなのはPDFです。WordやExcelのように、ちょっとした操作で数字が書き換えられるような形式は避けておきましょう。

Q5.請求書に住所の記載は必要?

請求書には必ずしも住所を記載する必要はありません。住所を記載しなくても請求書としての効力は同じです。

フリーランスは自宅で仕事に取り組むケースも多いでしょう。自宅の住所を知られたくなければ、請求書にも記載しなくて構いません。

Q6.発行した請求書に誤りがあった場合は?

請求書の誤りに気付いた場合は、正しい内容を記載した請求書を再送しましょう。送付する前にクライアントに連絡し、きちんと謝罪する必要があります。再送する際にも改めて謝罪の言葉を伝え、次回以降はミスをしないようにしなければなりません。

Q7.請求書を発行するタイミングは?

請求書を発行するタイミングは、都度方式と掛売方式でそれぞれ異なります。都度方式は案件ごとに報酬の支払いが生じる契約です。そのため、取引が発生するたびに請求書も発行します。一方、掛売方式は締日が決まっており、一定の期間ごとに報酬を支払う契約です。月単位で契約するケースが多く、その場合は毎月請求書を発行します。

Q8.請求書を発行するメリットは?

請求書を発行するのは、報酬の確認や管理をしやすくするためです。請求書を発行し、それに基づいて入金してもらっていれば、万が一トラブルが生じても状況を把握しやすくなります。請求書があれば取引の実態を証明できるため、きちんと発行しましょう。

Q9.適格請求書発行事業者になるメリットは?

適格請求書発行事業者になると、適格請求書を発行でき、取引先(請求書の宛先)の消費税負担が軽減される点が大きなメリットです。裏を返せば、適格請求書発行事業者ではないと取引先の税負担が増えます。なぜなら適格請求書でなければ、「仕入税額控除」を受けられないからです。

もし「免税事業者」と「適格請求書発行事業者」のフリーランスがいれば、クライアントの企業の判断としては、当然税負担を減らせる後者を優先的に選ぶのが自然です。つまり適格請求書発行事業者になることで、「取引先が税負担の増加を避けるために取引をやめる」といった事態を避けられるのが、請求書を発行するフリーランス側のメリットです。

まとめ

請求書の書き方にはルールがあります。今回解説した16の項目を押さえて、請求内容を分かりやすくクライアントに伝えましょう。

また、フリーランスが請求業務を効率化するには、記事の途中でご紹介したような請求書作成サービスを利用するのがおすすめです。

今回の記事で請求書の基本を理解したあとは、ぜひ便利なツールを利用してミスや時間のロスを減らし、貴重なリソースを本業に注ぎましょう。

- 高額案件を定期的に紹介してもらいたい

- 週2日、リモートワークなど自由な働き方をしてみたい

- 面倒な契約周りはまかせて仕事に集中したい

そのような方はぜひ、ITプロパートナーズをご利用ください!

まずは会員登録をして案件をチェック!

.png)

・株式会社○○ 経理部御中

・株式会社○○ 経理部 ○○様