こんにちは、ITプロマガジンです。

エンジニアはフリーランスになると年収がアップすると言われています。しかし、自由に使えるいわゆる「手取り」の金額が大幅に増えるとは限りません。手取り金額で比べると、会社員時代の方がもらっていたかもしれないという方もたくさんいます。

なぜ、そのようなことが起きるのでしょうか。その原因は、フリーランスが負担する税金や保険料などにあります。この記事ではフリーランスエンジニアの実際の手取り金額と計算方法を年収・月収別で詳しく紹介します。手取り金額をアップする方法についても解説するのでぜひ参考にしてください。

なお、まずフリーランスエンジニアの仕事内容や実態など基本情報を知りたい方は、以下の記事を併せて参考にしてください。

▶︎ フリーランスエンジニアとは?仕事内容や今から目指す人が知るべき実情

ドンピシャ案件の探し方

「案件はたくさんあるはずなのに、なかなか自分の望む案件が見つからない…」

エンジニア市場は売り手市場であるものの、いまだに正しいマッチングノウハウが確立されておらず、多くの方が案件探しに苦労されています。

ですが、現在の市場感や企業側に刺さる経験・スキルを理解し正しく案件探しをすれば、誰でも自身のバリューを活かし単価を伸ばすことができる、というのも事実です。

ITプロパートナーズでは、

・9割がエンド直案件のため、高単価

・約6割が週3-4案件のため、柔軟に働ける

・事業会社の自社開発案件が多い

などの魅力的な案件を数多く保有し、マッチング能力の高い即戦力エージェントが完全サポートします。

初めてのフリーランス、情報収集段階でも大丈夫です。あなたの働き方にマッチし、単価も高く、最もバリューを発揮できる案件を探しませんか?

目次

まずはフリーランスエンジニアの平均年収を確認

Web上の記事を読んでいると「ITエンジニアがフリーランスになれば、年収を大幅にアップできる」といった広告や記事をよく見かけます。では、どれくらいの年収が期待できるのでしょうか。それぞれの平均年収をまとめると以下の通りになります。

| フリーランスエンジニア | 正社員エンジニア | |

|---|---|---|

| 平均年収 | 20代:約510万円 30代:約558万円 40代:約620万円 | 417万円 |

フリーランスエンジニアの平均年収と正社員エンジニアの平均年収について、具体的に確認しましょう。

フリーランスエンジニアの平均年収

フリーランスエンジニアの年収は、実務経験やスキル、扱える言語によって大幅に変わるため一概には言えませんが、Relanceが行った調査によると、以下の通りとなります。

- 20代:約510万円

- 30代:約558万円

- 40代:約620万円

ただし、実際には月90万円や100万を超える案件も存在します。言語ごとのフリーランスエンジニアの単価については、フリーランスエンジニア向けIT案件・求人検索サイト【フリーランスジョブ】で詳しく確認できるので、参考にしてください。

例えば、弊社ITプロパートナーズで紹介しているフリーランスエンジニアの案件単価は「80万円/月」程度が相場となります。こちらを年収に換算するとおよそ1000万円程度になります。弊社では基本的にエンド直案件を扱っている為、このように単価も高くなっています。

ただし、月額単価の金額を手取りとして自由に使える訳ではないことに注意が必要です。

まず、この金額からエージェントの利用料が引かれます。さらに、所得税や住民税などの税金や国民健康保険料、国民年金保険料も支払わなければいけません。経費等も自己負担です。結果、自分で使える金額はかなり低くなります。

正社員エンジニアの平均年収は?

大手転職サイトdodaの平均年収ランキングサイトによると、SEとプログラマの平均年収は417万円です。正社員は厚生年金や健康保険などの面ではフリーランスエンジニアに比べると優遇されています。それでも月収の1/3近くが税金や保険で引かれるため、手取りは300万円程度になるでしょう。

転職者を対象にした正社員エンジニアの給料は、人手不足を背景に年々上がっています。しかし、新卒で入社しエンジニアとして働いている方の給料はそれほど変化していません。正社員エンジニアとして働く場合は、転職したほうが年収アップを期待できると考えられます。

フリーランスの手取り収入の特徴と考え方

フリーランスの額面収入は、会社員より高くなりやすい傾向があります。ただし、会社員と違い、事前に社会保険料や税金などを差し引いて入金されるわけではありません。また、各種保険料は全額自己負担になるため、金額も高くなります。

そのため、入ってきた金額をすべて使ってしまうと、税金や社会保険料などが支払えなくなります。納付すべき税金や社会保険料は別に残しておかなければいけません。それを差し引くと、自由に使える手取りは会社員時代より少なくなってしまうこともあります。

フリーランスの収入を考える際は、税金や社会保険料などを考えて、手取りがいくらになるのかも計算しておく必要があります。

月収別のフリーランスエンジニアの手取り額と計算シミュレーション

フリーランスエンジニアの手取り額と計算シュミレーションをみていきましょう。例として「月収30万円」、「月収50万円」の具体的な手取り額の計算方法を紹介します。

| 月収 | 控除額等 (経費除く) | 手取り額 |

|---|---|---|

| 30万円 | 4万7,227円 | 25万2,773円 |

| 50万円 | 8万7,988円 | 41万2,012円 |

なお、今回例に出すフリーランスエンジニアの条件は以下のとおりです。

- 年齢:29歳

- 未婚、扶養家族なし

- 生命保険未加入

- 東京都江戸川区在住

- 必要経費は収入の3割

- 青色申告(青色申告特別控除65万円適用者)

- フリーランス独立1年目

月収30万円のフリーランスエンジニアの手取り額と計算シミュレーション

月収30万円のフリーランスの収入と引かれる金額と内容、手取りの目安は以下のとおりです。

| 月収30万円のフリーランスエンジニアの手取り額と計算方法 | |

|---|---|

| 月収 | 30万円 |

| 所得税 | 5,791円 |

| 復興特別所得税 | 121円 |

| 個人事業税 | 0円 |

| 消費税 | 0円 |

| 住民税 | 1万2,000円 |

| 国民健康保険料 | 1万2,705円 |

| 国民年金保険料 | 1万6,610円 |

| そのほか生命保険など | 0円 |

| 手取り金額 | 25万2,773円 |

以下、計算方法を説明します。個人事業税や消費税、生命保険などは0円とするため省略します。

課税される所得金額の計算方法

まず、「課税される所得金額」を計算します。「課税される所得金額」は、年収から経費と各種控除を引いた金額です。各種控除は今回、基礎控除と青色申告特別控除のみとします。

月収30万円を年収に換算すると360万円、経費は収入の3割なので年間108万円(月9万円)です。基礎控除が48万円、青色申告特別控除を65万円なので、課税される所得金額は、360万円から経費108万円、各種控除113万円を引いた139万円です。

所得税の計算方法

課税される所得金額が139万円の場合、所得税の税率は5%です。従って、年間6万9,500円、1ヶ月あたり約5,791円です。平成25年から令和19年までは復興特別所得税もかかります。税率は基準所得税額の2.1%のため、年間1,459円、月額約121円です。

住民税の計算方法

住民税は、所得によって変わる「所得割」と、一律に課税される「均等割」で構成されています。江戸川区の場合、所得割は「(所得金額-所得控除額)×10%(特別区民税6%+都民税4%)」、均等割は特別区民税3,500円、都民税1,500円で合計5,000円です。

所得控除は配偶者控除や扶養控除、医療費控除、生命保険控除などです。今回は計算しやすいように控除は0とします。所得割の金額は139万円×10%で年間13万9,000円。均等割の5,000円を加えると合計14万4,000円です。1ヶ月あたり、1万2,000円です。

国民健康保険料の計算方法

江戸川区の国民健康保険料の計算シミュレーションを使い計算すると、月々の国民健康保険料は1万2,705円です。

国民年金保険料の計算方法

令和3年現在、国民年金保険料は一律16,610円です。

月収50万円のフリーランスエンジニアの手取り額と計算シミュレーション

同じ条件で、月収50万円のフリーランスエンジニアの手取り額を計算してみました。

| 月収50万円のフリーランスエンジニアの手取り額と計算方法 | |

|---|---|

| 月収 | 50万円 |

| 所得税 | 1万7,458円 |

| 復興特別所得税 | 366円 |

| 個人事業税 | 709円 |

| 消費税 | 0円 |

| 住民税 | 2万6,000円 |

| 国民健康保険料 | 2万6,845円 |

| 国民年金保険料 | 1万6,610円 |

| そのほか生命保険など | 0円 |

| 手取り金額 | 41万2,012円 |

課税される所得金額の計算方法

月収50万円だと年収は600万円、経費はその3割として180万円です。基礎控除48万円、青色申告特別控除65万円をさらに引くと、課税される所得金額は600万円-180万円-48万円-65万円で、307万円です。

所得税の計算方法

課税される所得金額が307万円の場合、所得税の税率は10%。さらにここから、9万7,500円が控除として引かれます。計算すると、307万円×10%-9万7,500円で年間20万9,500円、1ヶ月あたり約1万7,458円です。復興特別所得税は年間4,399円、月額約366円です。

個人事業税の計算方法

課税される金額が307万円の場合、290万円の事業主控除を引くと残りの金額は17万円です。フリーランスエンジニアは、税率5%の「請負業」とみなされる場合があります。その場合の負担は年間8,500円、月に換算すると約709円です。なお、個人事業税の対象外とみなされた場合は、0円です。

住民税の計算方法

所得割部分は307万円の10%なので年間30万7,000円。均等割が5,000円なので、合計31万2,000円です。1ヶ月あたりに換算すると2万6,000円です。

国民健康保険料の計算方法

江戸川区のサイトで計算すると、月々の国民健康保険料は2万6,845円です。

国民年金保険料の計算方法

令和3年現在、国民年金保険料は一律1万6,610円です。

年収別のフリーランスエンジニアの手取り収入と計算シミュレーション

続いて、年収別のフリーランスエンジニアの手取り収入を紹介します。フリーランスエンジニアの設定は月収別の計算時と同じです。

| 年収 | 税・保険料等(経費除く) | 手取り額 |

|---|---|---|

| 300万円 | 46万878円 | 253万9,112円 |

| 500万円 | 82万9,189円 | 417万811円 |

| 700万円 | 137万9,342円 | 557万658円 |

| 800万円 | 166万3,656円 | 633万6,344円 |

| 1,000万円 | 230万936円 | 769万9,064円 |

| 2,000万円 | 571万6,853円 | 1,428万3,147円 |

年収別での手取り額を以下の項目でまとめています。あわせて参考にしてください。

年収300万円のフリーランスエンジニアの手取り額

年収300万円のフリーランスエンジニアの手取り額は253万9,122円であり、内訳は以下のとおりです。

| 年収 | 300万円 |

|---|---|

| 年間経費 | 90万円 |

| 所得金額 | 97万円 |

| 所得税 | 4万8,500円 |

| 復興特別所得税 | 1,018円 |

| 住民税 | 10万2,000円 |

| 国民健康保険 | 11万40円 |

| 国民年金保険料 | 19万3,320円 |

| 手取り金額 | 253万9,122円 |

年収300万円の方は合計で46万878円が引かれる形となり、手取り額は253万9,122円になります。

エージェントから仕事を受けている場合はその手数料も引かれるため、手元に残る金額はもっと少なくなります。この金額では会社に勤めていた方が手取り額が多い方もいるでしょう。

年収500万円のフリーランスエンジニアの手取り額

年収500万円のフリーランスエンジニアの手取り額は417万811円であり、内訳は以下のとおりです。

| 年収 | 500万円 |

|---|---|

| 年間経費 | 150万円 |

| 所得金額 | 237万円 |

| 所得税 | 23万7,000円 |

| 復興特別所得税 | 2,929円 |

| 住民税 | 24万2,000円 |

| 国民健康保険 | 11万40円 |

| 国民年金保険料 | 19万3,320円 |

| 手取り金額 | 417万811円 |

上記を計算すると、年収500万円の方は82万9,189円引かれるので、手取り額は417万811円になります。

ただし、控除を最大限に利用し、経費を積み上げて課税対象の所得を195万円未満にすれば、所得税の税率は半分の5%です。住民税や国民健康保険の保険料もかなり減額されるでしょう。このように経費や控除をうまく活用し、手取り額を増やして自由に使えるお金を確保してください。

年収700万円のフリーランスエンジニアの手取り額

年収700万円のフリーランスエンジニアの手取り額は557万658円であり、内訳は以下のとおりです。

| 年収 | 700万円 |

|---|---|

| 年間経費 | 210万円 |

| 所得金額 | 337万円 |

| 所得税 | 75万4,000円 |

| 復興特別所得税 | 1万5,800円 |

| 住民税 | 37万7,000円 |

| 国民健康保険 | 30万40円 |

| 国民年金保険料 | 19万3,320円 |

| 個人事業税 | 5万9,182円 |

| 手取り金額 | 557万658円 |

課税される所得金額が個人事業税の控除額290万円を越えているので、個人事業税5万9,182円も課税されます。

上記を計算すると、年収700万円の方は122万9,342円引かれるので、手取り額は577万658円になります。

年収800万円のフリーランスエンジニアの手取り額

年収800万円のフリーランスエンジニアの手取り額は633万6,344円であり、内訳は以下のとおりです。

| 年収 | 800万円 |

|---|---|

| 年間経費 | 240万円 |

| 所得金額 | 447万円 |

| 所得税 | 42万7,500円 |

| 復興特別所得税 | 9,796円 |

| 住民税 | 45万2,000円 |

| 国民健康保険 | 46万3,540円 |

| 国民年金保険料 | 19万3,320円 |

| 個人事業税 | 7万8,500円 |

| 手取り金額 | 633万6,344円 |

上記を計算すると、年収800万円の方は合計で166万3,656円引かれるので、手取り額は633万6,344円になります。

これくらいの年収のフリーランスエンジニアの場合は、税理士にお願いして経費と税金を管理し手取り額を一定レベル確保しておく必要があります。税理士などの専門家を活用した節税対策に加えて法人化の検討も始める時期です。

年収1,000万円のフリーランスエンジニアの手取り額

年収1,000万円のフリーランスエンジニアの手取り額は769万9,064円であり、内訳は以下のとおりです。

| 年収 | 1,000万円 |

|---|---|

| 年間経費 | 300万円 |

| 所得金額 | 587万円 |

| 所得税 | 117万4,000円 |

| 復興特別所得税 | 1万5,676円 |

| 住民税 | 59万2,000円 |

| 国民健康保険 | 60万4,940円 |

| 国民年金保険料 | 19万3,320円 |

| 個人事業税 | 14万8,500円 |

| 手取り金額 | 769万9,064円 |

上記を計算すると、年収1,000万円の方は合計で230万936円引かれるので、手取り額は769万9,064円になります。

売上(年収)が1000万円を越えている場合、翌々年からは消費税の納税義務が発生するので注意が必要です。消費税の計算方法等について税理士に相談しておく必要があるでしょう。

年収2,000万円のフリーランスエンジニアの手取り額

年収2,000万円のフリーランスエンジニアの手取り額は1,428万3,147円であり、内訳は以下のとおりです。

| 年収 | 2,000万円 |

|---|---|

| 年間経費 | 600万円 |

| 所得金額 | 1,287万円 |

| 所得税 | 424万7,100円 |

| 復興特別所得税 | 5万6,933円 |

| 住民税 | 129万2,000円 |

| 国民健康保険 | 82万円 |

| 国民年金保険料 | 19万3,320円 |

| 個人事業税 | 64万3,500円 |

| 手取り金額 | 1,428万3,147円 |

上記を計算すると、年収2,000万円の方は合計で571万6,853円引かれるので、手取り額は1,428万3,147円になります。課税される所得金額が1,000万円を超えると、所得税が高額になり、税金や保険で引かれる金額も大きくなります。

しかし、法人組織は比較的税率が低い傾向があります。一例を上げると、課税される所得金額が1,287万円の場合、個人事業者の所得税率は33%です。一方、法人の場合、法人税の税率は23.2%です。

そのため、節税目的に会社設立を視野に入れるフリーランスは少なくありません。法人になると複雑な経理処理が必要になり、外部のエージェントに依頼する費用などが増えます。それでもトータルすると会社を設立した方が手取り額を増やすことにつながります。

働き方別:フリーランスエンジニアの手取り相場

フリーランスエンジニアとして働く場合、常駐型と請負型の2つの方法があります。それぞれの手取り金額の違いについて解説します。

- 常駐型フリーランスエンジニアの場合の手取り相場

- 請負型フリーランスエンジニアの場合の手取り相場

常駐型フリーランスエンジニアの場合の手取り相場

常駐型フリーランスエンジニアは一般的に、準委任契約を結んで顧客の事業所に常駐し働きます。

これまで説明してきたフリーランスエンジニアの年収は、常駐型の年収です。平均年収を840万円とすると、税金や保険料を引いた手取り相場は640万円ほどで、ここから経費等を支払います。なお、準委任契約とは、受注したフリーランスエンジニアが約束した時間だけ社員の代わりにその会社で仕事をする契約です。仕事を完成させる義務はありません。

請負型フリーランスエンジニアの場合の手取り相場

請負型フリーランスエンジニアは、期限までに完成したシステムの納入を約束し、納品して代金を受け取ります。この場合の契約方法を請負契約と呼びます。

請負契約では、納期さえ守れば働く時間と場所は自由です。しかし、期限内に完成品を納品しなければならない上に納品後も完成品の瑕疵担保責任を負うため、責任は重大です。

請負型の契約料は開発するシステムによって大きく異なります。通常は必要な作業量を見積もり、それを基に契約料を算出します。個人で活動している請負型フリーランスエンジニアの年収は、準委任契約と同程度と考えてください。

なお、複数人で開発する案件を請け負い、元請けとなって知り合いのフリーランスエンジニアを使う場合などは、個人で請け負うよりも高い手取り額が受け取れます。フリーランスエンジニアのキャリアアップ先として、このような働き方も検討されてはいかがでしょうか。

フリーランスエンジニアが年収から引かれる税金と保険の種類

フリーランスエンジニアになって最初に驚くことのひとつが、税金などで引かれる金額の多さです。会社員でも毎月かなりの金額が税金として引かれています。しかし、既に引かれた金額を手取りとして受け取っているので、それが多いとは気がつきにくいです。給料明細をしっかりチェックする方は少ないでしょう。

しかし、フリーランスは収入の中から、自分で計算して税金や保険料を支払います。特に税金を支払うのは年に1回だけなので、人によってはすぐに払えないほど高額な税金の通知が届くケースもあります。

フリーランスエンジニアが年収から払わなければならない主な税金や保険は以下のとおりです。

- 所得税

- 個人事業税

- 消費税

- 住民税

- 国民健康保険

- 国民年金保険料

- その他生命保険など

それぞれ詳しく解説していきます。

所得税

所得税は課税対象の所得にかかる税金です。税率は課税対象の所得金額によって異なります。年収がそのまま課税対象の所得になるとは限りません。課税対象の所得の金額とは、その年の収入から経費や所得控除を引いた金額です。

フリーランスエンジニアは、自分で計算して所得税を払わなければなりません。年1回、確定申告で1年分の収入から課税対象の所得の金額を自分で計算し、それに応じた所得税を税務署に支払います。

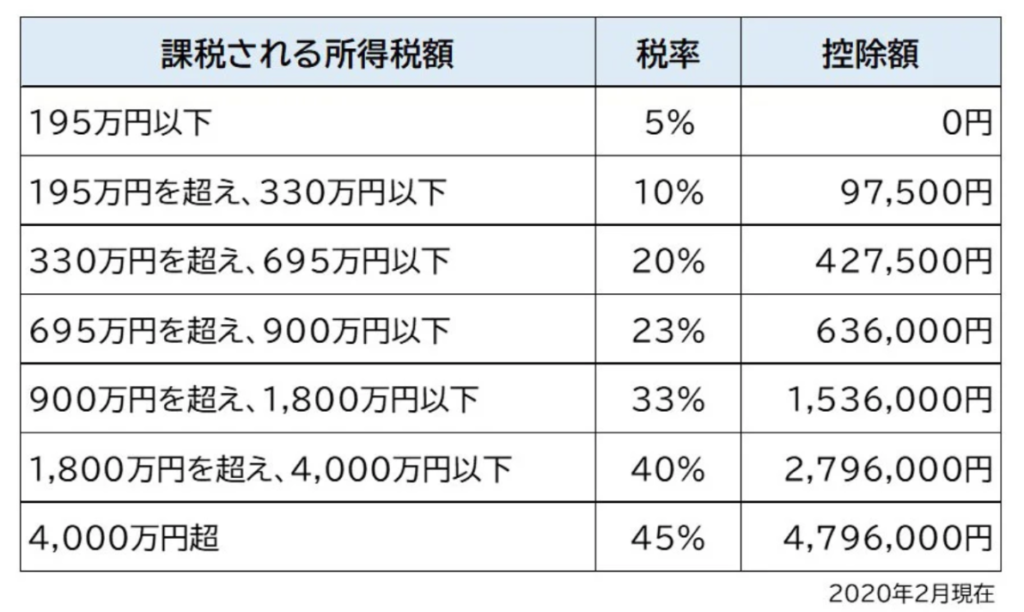

所得税の税率は課税対象の所得の金額に応じて段階的に引き上げられます。たとえば、195万円以下なら5%で、1,800万円を超えると40%です。そのため、経費や所得控除を組み合わせて低い税率が適用されるよう調整し、手取り金額を増やす節税対策がよく行われます。

個人事業税

個人事業税は、法律で決められた業種(法定業種)の事業を営む個人に対してかけられる税金です。フリーランスエンジニアは法定業種に含まれてはいません。しかし、業務や契約内容によっては課税対象の請負業と判断されることがあります。

個人事業税の対象者には、年1回、納税通知書が送付されます。通知書が届いた場合はそれに従って税金を納めてください。個人事業税は控除額が290万円なので、経費や所得控除により、課税対象の所得が290万円以下になる方は課税されません。

消費税

消費税は商品やサービスの取引に対してかかる税金です。消費者が負担した税金を事業者が預かり、確定申告のときに計算して納付します。個人事業主(フリーランス)の場合、その年の前々年の課税売上高が1,000万円を越えない限り、消費税の納付義務は発生しません。

2023年10月には、インボイス(適格請求書)制度が導入される予定です。この制度に対応するため、フリーランスに「適格請求書発行事業者」への登録を求められるケースが増えるのではないかといわれています。

「適格請求書発行事業者」に登録した場合は、課税売上高1,000万円以下であっても消費税を納税しなければいけません。

住民税

住民税は、今住んでいる自治体から課せられる税金です。住んでいる県や市などの地方自治体が実施するサービスを賄うための税金で、課税対象の所得が少なくても課せられます。課税対象の所得の金額によっては高い税率が適用されるケースもあります。税率は自治体によって異なるため、自分の自治体の税率を確認しておきましょう。

フリーランスエンジニアの場合、住民税は役所が計算します。毎年6月に住民税課税決定通知書が届くので、それに従って住民税を納付してください。

国民健康保険

個人事業主やフリーランスは国民健康保険に加入し、市役所で発行する保険証を使います。国民健康保険に加入すると自分で保険料を払わなければなりません。市役所で手続きする際に金額と支払い方法をチェックしてください

国民健康保険の保険料は前年の課税対象の所得に応じて計算されます。収入の多い方はかなり高いと感じるかもしれません。

国民年金保険料

国民年金保険料は個人事業主やフリーランスを対象とした、年金を受け取るために払う保険料です。保険料は令和3年度現在1人あたり16,610円で、所得による違いはありません。しばしば金額は見直されるので、加入時には再度確認しておくとよいでしょう。

この保険でもらえる老齢年金はかなり少額です。年金額を上乗せできる国民年金基金や、確定拠出年金、小規模企業共済などを利用して将来に備えることも検討してください。

その他生命保険など

そのほか民間の生命保険料なども収入から支払います。ケガや病気で入院した場合の費用負担を軽くし、家族への補償をするためにも生命保険は加入しておくのが大前提です。また、資産形成に活用できる生命保険もあり、実際に活用している人もいます。

フリーランスエンジニアは、ケガや病気の場合は入院費用だけでなく、入院で働けない期間の収入の補填も考えなければいけません。保険料は所得税の控除対象になるので、節税ひいては手取りを増やすにも有効です。ぜひ加入を検討してください。

フリーランスエンジニアが手取り額を上げる方法

年収が低いと感じる方に向けて、フリーランスエンジニアとしての手取り額をあげる6つの方法を紹介します。

- 手取り額を上げるために単価の高い案件を受注する

- 積極的に経費を活用する

- 控除を積極的に活用する

- 手数料不要の案件を増やす

- 営業力を付ける

- 既存のクライアントに向けて単価交渉をする

手取り額を上げるために単価の高い案件を受注する

まずは、高単価案件の受注を目指しましょう。単価が高い案件を受注できれば年収も上がり、必然的に手取り額も上がります。

フリーランスエンジニア向けのエージェントを利用している場合は、単価の高い案件を紹介してもらえるようなエンジニアになる必要があります。より高い案件にチャレンジできるよう、必要なスキルを積極的に身に付けていきましょう。

別のエージェントから仕事を紹介してもらい、今の仕事の単価と比較することも重要です。エージェントによって、同じような案件でも手数料が違うことはよくあります。手数料が低ければ、そのぶん手取り額は上がります。

手前味噌ですが、弊社サービス「ITプロパートナーズ」ではフリーランスエンジニアの高単価案件を数多く取り揃えております。ぜひご相談ください。

積極的に経費を活用する

積極的に経費を活用するのも、手取り額を上げる方法のひとつです。

個人事業主の多くは、いろいろな出費を経費に計上し、課税対象の所得を少なくしています。中には、個人的に使った分も経費にしようとして注意される方もいますが、フリーランスエンジニアも積極的に経費に計上するといった節税対策をするべきです。

常駐先で作業することの多いフリーランスエンジニアは仕事で購入するものがあまりありません。何を経費に計上してよいか解らない、という方もいるでしょう。

経費とは事業を行うために使用した費用です。通勤にかかる交通費や仕事で使うスマホの通信費は経費です。打ち合わせした際の飲食費も経費にできることがあります。常駐先にドレスコードがある場合などは、スーツ代を経費に計上できる可能性もあります。

お金を使ったらレシートや支払い明細を取っておき、確定申告の際に税理士に相談してみましょう。できるだけ多くの経費を計上し、手取り金額をできるだけ多く確保しましょう。

控除を積極的に活用する

経費だけでなく、控除も積極的に活用しましょう。活用できる主な控除を以下4つ説明します。

- 青色申告特別控除

- 国民年金基金

- 小規模企業共済

- 経営セーフティ共済

青色申告特別控除

青色申告特別控除は、確定申告時に青色申告を行っている場合に受けられる控除です。控除金額は、10万円、55万円、65万円の3種類があります。65万円の青色申告特別控除を受けたい場合は、以下の条件を満たす必要があります。

- 事業所得があること

- 複式簿記をつけていること

- 複式簿記に基づいて作成した貸借対照表と損益計算書を、確定申告の法定期間内に確定申告書に添付して提出すること

加えて、次のいずれかに該当している必要があります。

- その年分の事業に係る仕訳帳及び総勘定元帳を、電子帳簿保存していること

- 確定申告書の提出にe-Taxを利用していること

以上の条件を満たし、65万円の控除を利用できるようにしましょう。

国民年金基金

国民年金基金は、国民年金に上乗せして受け取れる年金です。国民年金の第1号被保険者(個人事業主など)であれば加入できます。国民年金基金の掛金は、全額社会保険料控除の対象です。掛金は年代などによって異なります。控除金額を増やし課税額を下げ、同時に将来に備えるためにも効果的です。

小規模企業共済

小規模企業共済は、フリーランス(個人事業主)も加入できる共済で、一種の退職金制度です。掛金は全額保険料控除の対象になります。会社員と異なり、フリーランスは退職金制度がありません。小規模企業共済で掛金を積み立てておき、廃業時に退職金として受け取るようにしておくとよいでしょう。

加入者には低金利での特別貸付制度もあるため、資金繰り面から考えても安心です。

経営セーフティ共済

経営セーフティ共済は、取引先の倒産に備えるための共済です。事業を1年以上行っている中小企業や個人事業者(フリーランス)が加入できます。

取引先の倒産により自分の資金繰りが苦しくなる可能性は、フリーランスの場合もゼロではありません。掛金は経費として計上でき、40ヶ月以上掛金を納めていれば、解約時に掛金の全額相当の解約手当金を受け取ることもできます。

課税額を減らし手取りを増やし、同時に万一に備える手段として、加入を検討してみるとよいでしょう。

手数料不要の案件を増やす

フリーランスエンジニア向けのエージェントから仕事を紹介してもらえれば、自分で営業しなくても仕事ができます。契約に関わる事務手続きも代行してもらえるので、その点も楽です。

しかし、エージェントからの紹介には手数料がかかるため、手取り額は減ります。フリーランスとしての経験を積み、知り合いや顧客から紹介される、手数料のかからない仕事を増やして手取りを増やしましょう。

そのためには、信頼されるフリーランスエンジニアになることが必要です。仕事に対し真摯に向き合い結果を残して信頼を獲得し、次の仕事を得られるフリーランスエンジニアを目指してください。

営業力を付ける

フリーランスエンジニアは、自身の価値を売り込む高い営業力があることで、適正な単価で仕事を受注することができます。

営業力を上げるためには、強みや独自の価値を見つけ出すことから始めましょう。さらに、価値を明確に伝えるためのプレゼンテーション力や交渉力も重要です。自身の価値をどのようにクライアントに示すか、どのように売り込むかも計画しましょう。

なお、新規取引先を見つけるためには、自身が提供できるサービスやスキルを明確に定義しましょう。そして、必要とされている業界や企業をリサーチします。イベントやSNSなどを活用して、企業や業界の関係者との接続点を作るのも良いでしょう。

既存のクライアントに向けて単価交渉をする

既存のクライアントに向けて単価を交渉することも、手取りを増やすために必要です。高品質の仕事を提供し、クライアントとの良好な関係を築いている場合、見合った報酬をクライアントが支払ってくれます。

しかし、単価交渉は「お金が欲しいから単価をあげてください」と伝えても成立しません。今までの実績や自身の価値を理解し、クライアントに伝える技術が重要です。

- これまでに達成した成果

- 学んだ新しいスキル

- 習得した資格

これらをリストアップすることから始めましょう。提供できる価値を示す具体的な証拠となります。リストを揃えて単価交渉する際は、クライアントにどのような利益をもたらしているかを具体的に示すことが重要です。

フリーランスエンジニアの手取りに関するよくある質問

最後にフリーランスエンジニアの手取りに関するよくある質問に回答していきます。

フリーランスエンジニアで経費になるのは?

フリーランスエンジニアとして経費になるものは、多々あります。具体的な経費の例は、以下のとおりです。

- パソコンやその他の必要機器

- インターネット接続料や携帯電話料金などの通信費

- オフィスの運営にかかる費用

- コワーキングスペースの利用料金

- 顧客との打ち合わせに参加するための交通費や飲食費

- スキルアップのための書籍購入費やセミナー参加費

フリーランスエンジニアは20代でも月収50万円稼げますか?

20代のフリーランスエンジニアでも月収50万円を稼ぐことは十分可能です。しかし、スキルや経験、専門性、市場の需要に大きく左右されます。

20代でも、特定の技術や分野に精通していたり、専門的なスキルを持っていたりすると高額な報酬を得るチャンスがあります。たとえば、AIや機械学習、データサイエンスなどの高度な技術領域です。これらの領域は、専門知識を持つエンジニアに対する需要が高いため、年齢に関係なく高い報酬を得ることが可能です。

フリーランスエンジニアにとって最もお得な年収は?

一般的に、フリーランスにとって最もお得な年収は約600万円とされています。

年収600万円では、経費や控除を活用することで所得税率を10%に抑えられる可能性が高いと言われています。

年収が700万円になると税率が20%に上がり、手取りの増加が限定的になります。

また600万円程度の年収では、必要な控除を受けつつ税率を低く保つことができ、生活水準を維持しながら税金を抑える最適な年収なのです。

フリーランスエンジニアとして働くなら税金の仕組みを理解し手取り額を増やそう!

今回はフリーランスエンジニアの手取り額について解説しました。

フリーランスエンジニアの年収は840万円と高いものの、税金や保険料も高く、自由に使える手取り額は約8割です。さらに経費も考えると、実際使える金額は半分ほどまで減るでしょう。それでも、経費や控除をうまく活用すれば、会社員として働くよりも多くの手取り額が得られます。

フリーランスエンジニアとして働くなら収入と税金の仕組みをよく理解し、手取り額を最大限にできるようになりましょう。

- 高額案件を定期的に紹介してもらいたい

- 週2日、リモートワークなど自由な働き方をしてみたい

- 面倒な契約周りはまかせて仕事に集中したい

そのような方はぜひ、ITプロパートナーズをご利用ください!

まずは会員登録をして案件をチェック!

.png)