こんにちは、ITプロマガジンです。

フリーランスには源泉徴収票が発行されないため、「どうやって確定申告を進めればよいの?」と悩んでいる方も多いでしょう。源泉徴収は確定申告に大きく関係するため、理解が浅いと確定申告をスムーズに進められない可能性もあります。

そこで今回の記事では、源泉徴収票がない場合の、フリーランスの確定申告の方法や注意点を解説します。源泉徴収の基礎知識についても解説しますので、フリーランスの方や、これからフリーランスで働こうと考えている方はぜひ参考にしてください。

また、税金の基礎知識を知りたい方は、「フリーランスが支払う税金の種類と対策」の記事も併せてチェックしてください。

「必要以上に安売りをしてしまう」「市場感より高い単価で参画してしまいトラブルになる..」

フリーランス市場は売り手市場であるものの、いまだに正しいノウハウが確立されておらず、多くの方が案件探しに苦労されています。

ですが、現在の市場感や企業側に刺さる経験・スキルを理解し正しく案件探しをすれば、誰でも自身のバリューを活かし単価を伸ばすことができる、というのも事実です。

ITプロパートナーズでは、

・9割がエンド直案件のため、高単価

・約6割が週3-4案件のため、柔軟に働ける

・約7割がリモートのため、働く場所を選べる

などの魅力的な案件を数多く保有し、マッチング能力の高い即戦力エージェントが完全サポートします。

初めてのフリーランス、情報収集段階でも大丈夫です。あなたの働き方にマッチし、単価も高く、最もバリューを発揮できる案件を探しませんか?

目次

フリーランスが知っておくべき源泉徴収の基礎知識

「そもそも源泉徴収って何?」と疑問に思っているフリーランスの方も多いでしょう。

源泉徴収とは、事業者が給与・報酬の支払いをする際に、一定の所得税額を差し引く制度です。事業者が定期的に源泉徴収を行うことで、従業員は確定申告をする必要がなくなります。

国にとっても、所得税を確実に徴収できるなど、多くのメリットがあります。ここでは「フリーランスでも源泉徴収は発生するのか」「どのような報酬に源泉徴収が発生するのか」について解説します。

フリーランスでも源泉徴収は発生する

結論からいうと、フリーランスでも源泉徴収は発生します。源泉徴収は「給料から天引きされている会社員独自のもの」のようなイメージが持たれていますが、フリーランスにも適用される制度です。

国税庁によると、「国内において源泉徴収の対象となる報酬・料金等の支払をする者」(事業者)は、源泉徴収をしなければなりません。源泉徴収は「居住者」に対して行われることになっており、会社員だけでなくフリーランスも対象となります。

会社員の場合は、自分が勤めている会社が源泉徴収を行います。一方、フリーランスの場合、会社のような組織に属さないため、源泉徴収を行うのは仕事の依頼元であるクライアントです。

また、フリーランスであっても、自分自身が従業員を雇用して給与を支払うなら源泉徴収を行う必要があります。そのため、源泉徴収される場合だけでなく、自ら源泉徴収を行う場合についても理解しておくと安心です。

源泉徴収が発生する報酬の種類

源泉徴収が発生する報酬の主な種類は以下の通りです。

- 原稿の報酬

- デザインの報酬

- 講演の報酬・料金

- 翻訳の報酬・料金

- 弁護士、外国法事務弁護士、公認会計士、税理士、計理士、会計士補、社会保険労務士又は弁理士の業務に関する報酬・料金

- 建築士の業務に関する報酬・料金

- 診療報酬

- モデルの業務に関する報酬・料金

上記はあくまで例であり、ほかにもさまざまな報酬・料金に源泉徴収が発生します。弁護士のような士業の報酬から、モデルなど芸能関係の報酬まで多種多様です。

源泉徴収額の計算方法

源泉徴収税額の計算方法は、1回で支払われる金額が100万円以下の場合と100万円を超える場合で異なります。

1回で支払われる金額が100万円以下の場合、源泉徴収税額は「報酬額×10.21%」です。例えば、支払い金額が20万円なら、源泉徴収額は「20万円×10.21%=2万420円」となります。

一方、1回で支払われる金額が100万円を超える場合、「(支払われる額ー100万円)×20.42%+ 10万2,100円」で計算します。例えば、支払い金額が140万円なら、源泉徴収額は「(140万円ー100万円)×20.42%+ 10万2,100円=18万3,780円」です。

フリーランスには源泉徴収票が発行されない?

冒頭でお伝えした通り、フリーランスには源泉徴収票が発行されません。源泉徴収票はあくまで会社員に対して発行されるものであり、フリーランスには無関係です。

以下では、フリーランスに源泉徴収票が発行されない理由や、源泉徴収と確定申告との関係を解説します。

フリーランスには年末調整が行われない

年末調整とは、1年間の源泉徴収額と実際の所得税の合計額を比較し、過不足を清算する方法です。自社の従業員の年末調整を行った企業は、源泉徴収票を発行する必要があります。国税庁のホームページを見ても分かるように、給与所得の源泉徴収票は「法律で支払いを受ける者等への交付が義務付けられている法定調書」に含まれているからです。

年末調整が行われるのは従業員のみであり、フリーランスは対象外です。そのため、フリーランスには源泉徴収票が発行されません。

フリーランスは年末調整を確定申告で正確な税額になるよう調整する

このようにフリーランスは源泉徴収票が発行されないので、自分で確定申告を通して正確な納税額を計算し、確定させる必要があります。

源泉徴収される所得税額は、先ほども触れたように、「報酬額×10.21%」、ただし1回で支払われる金額が100万円を超える場合は、「超える部分×20.42%」です。しかし所得税率は、5%〜45%の累進課税になっているため、場合によっては「税金の払い過ぎ」もしくは「納税額の不足」が発生します。

源泉徴収はあくまで「暫定的なもの」なので、確定申告で正確な納税額を計算することによって、源泉徴収額との差分を、還付または追加納税することで調整するのです。

フリーランスが知っておきたい確定申告の基本

フリーランスとして働くなら、確定申告が必要になる可能性が高いです。確定申告にはさまざまなルールがあるため、早めに理解しておく必要があります。ここでは、確定申告の基本について解説します。

そもそも確定申告とは?

確定申告とは、年間の所得を計算し、税務署へ所得税額を申告することです。1月1日から12月31日までの所得を合計し、翌年の2月16日から3月15日までの間に手続きします。所得税が発生するなら、確定申告と納税は必須です。怠るとペナルティが発生する可能性があるため、忘れずに手続きする必要があります。

確定申告が必要なケース

フリーランスで確定申告が必要なのは、所得が48万円を超える場合です。年間所得2,400万円以下なら48万円の基礎控除が適用され、48万円までの所得については課税額がゼロとみなされます。

ただし、所得が48万円以下でも確定申告をしたほうがよいケースもあります。源泉徴収されているなら、確定申告により払い過ぎた税金の還付を受けられるからです。

なお、基礎控除以外にもさまざまな控除があるため、自分が対象となる控除をすべて適用したうえで所得金額を計算しましょう。

確定申告のやり方・必要書類

確定申告をするには、まず年間の収支をすべて帳簿にまとめる必要があります。そのうえで確定申告を行います。作成すべき書類は以下のとおりです。

- 確定申告書

- 青色申告決算書(青色申告の場合)

- 収支内訳書(白色申告の場合)

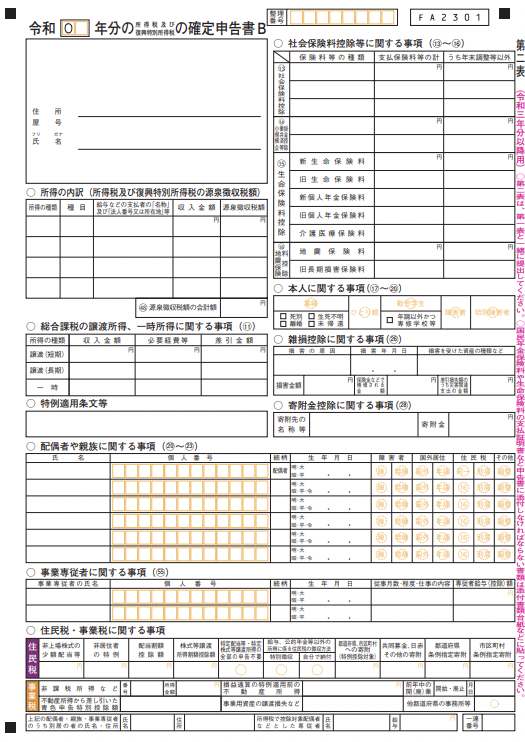

確定申告書は第一表から第四表まであり、第一表と第二表は必須です。第三表は申告分離課税を申告する場合、第四表は損失申告をする場合に必要となります。必要書類をすべてそろえたら税務署に提出しましょう。提出方法は、窓口への持参、郵送、インターネット(e-Tax)があります。

確定申告のために必要な帳簿の作成方法は複雑であり、難しいと感じるフリーランスも少なくありません。しかし、会計ソフトを利用するとデータを入力するだけで帳簿を作成でき、確定申告の必要書類も自動で出力できます。自信がない場合は税理士に相談してサポートを受けるとより安心です。

確定申告に関してさらに詳しく知りたい方は以下の記事を参考にしてください。

源泉徴収票のないフリーランスが確定申告する流れ

フリーランスには源泉徴収票が発行されないものの、源泉徴収自体はされることがあります。ここでは、源泉徴収票がないフリーランスが確定申告する流れを解説します。

1.支払調書で源泉徴収額を確認する

まず初めにやらなければならないのは、支払調書で源泉徴収額を確認することです。なぜなら確定申告は、正確な納税額を計上する作業であり、そのためには「源泉徴収額との差額」を求める必要があるからです。

フリーランスとして受け取る報酬が源泉徴収されている場合は、支払い情報を示すための「支払調書」を確認すれば、報酬額や源泉徴収額が確認できます。

ただし支払調書は必ず発行されるものではありません。クライアントから支払調書が発行されない場合は、「支払明細」や「報酬内訳」など、支払い内訳を示した書類を見てみましょう。

2.確定申告時に源泉徴収額を申告する

支払調書や支払明細、報酬内訳などの書類を確認し、源泉徴収額を計算します。その後、確定申告時に源泉徴収額を申告しましょう。

源泉徴収額を計算する際に重要なのは、取引をしているクライアントごとに源泉徴収額をまとめておくことです。確定申告時に源泉徴収額を申告する際は、支払者ごとの源泉徴収額を記載する必要があります。例えばA社とB社、C社の3つと取引している場合は、それぞれの源泉徴収額を分けて記載しなければなりません。

確定申告書Bの第二表、「所得の内訳」欄には、「支払者情報(名称、法人番号または所在地)」の項目があります。ここでクライアントごとの「収入金額」「源泉徴収税額」を記載するのが基本的な流れです。

3.確定税額に応じて還付受取または追加納税を行う

源泉徴収税額が確定したら、それに応じて還付受取または追加納税を行います。基本的に源泉徴収額と、納付すべき税額が一致することはありません。

源泉徴収税額が本来支払うべき税額よりも多い場合、税金を払いすぎていることになるため、過払い分の還付を受けます。確定申告の際に口座を指定しておけば、特に追加の手続きは必要ありません。

一方、源泉徴収税額が、本来支払うべき税額よりも少ない場合は、不足分を追加で納付する必要があります。確定申告書類を提出した後に税務署から案内が来るため、それに従って追加納付を済ませましょう。

振替やe-tax、クレジットカード、コンビニ支払い、窓口納付などさまざまな支払い方法から選択できます。

源泉徴収票のないフリーランスが源泉徴収に関連して意識すべきポイント

フリーランスには源泉徴収票が発行されないものの、実際に源泉徴収されているため、源泉徴収額を意識しておく必要があります。ここでは、そのポイントを3つのトピックに分けて解説します。

クライアントと源泉徴収について確認しておく

まずはクライアントに源泉徴収について確認しておきましょう。請求書を作成する段階で、事前に源泉徴収について取り決めをしておくと安心です。例えば源泉徴収額は、消費税を合わせた総額に税率を掛けるのか、税抜の額に税率を掛けるのかで大きく変わります。

クライアントによっては、「源泉徴収の義務に慣れていなかった」「この仕事の報酬は源泉徴収の対象外だと認識していた」など、後で食い違いが起こる可能性もあります。なるべく事前に話し合っておきましょう。

支払調書を請求する

支払調書は必ずしも発行されるものではないため、もし支払調書がもらえなかった場合は、それを請求する必要があります。支払調書は、年間のデータをまとめたものなので、源泉徴収額を計算する際に重宝するでしょう。

支払調書には「報酬総額」や「源泉徴収税額」「支払額」などの内訳が記載されています。確定申告をする際は、源泉徴収税額だけでなくさまざまな数値が必要になるので、内訳が記載された書類をもらっておきましょう。

請求書の内訳に源泉徴収税額も記載する

請求書の内訳に源泉徴収税額を記載しておくと、後から計算がしやすくなるので便利です。フリーランスで仕事をしている場合、こちら側から請求書を発行するケースも多いでしょう。前もって源泉徴収税額を記載しておくことで、認識のすり合わせがスムーズにできます。

請求書に源泉徴収額を記載する際は、まず源泉徴収前の総額を書きます。そこに源泉徴収額や差し引き後の請求額を合わせて記載しておくと、クライアントにとって分かりやすい請求書になるでしょう。

フリーランスの源泉徴収票・確定申告に関するQ&A

ここでは、フリーランスの源泉徴収票や確定申告について、よくある質問と回答を紹介します。

源泉徴収票と支払調書の違いは?

源泉徴収票は、会社が年末調整を行った従業員に対して発行する書類です。従業員は、源泉徴収票を見て自分自身の年間の所得や納税額などを把握します。

それに対して支払調書は、源泉徴収を行った会社が税務署に対して発行する書類です。税務署は支払調書を確認し、正しく納税されているかチェックします。支払調書に記載されるのは従業員だけでなく、源泉徴収を行っていればフリーランスも記載されます。

支払調書を紛失してしまった場合はどうすればいい?

すでに触れたとおり、本来、支払調書は会社が税務署に対して発行します。フリーランスに対して発行する義務はないものの、源泉徴収額を明示するためにあえて発行している会社も存在します。

発行は必須ではないため、たとえ紛失しても確定申告は可能です。どうしても支払調書を手元に残したい場合は、取引した会社に対して再発行を依頼しましょう。ただし、支払調書の発行はあくまでも善意によるものであり、会社によっては再発行に対応していない可能性もあります。

確定申告の手続きが遅れてしまった場合はどうなる?

確定申告には期限が設けられており、手続きが遅れるとペナルティの対象になります。具体的には無申告加算税が課されます。また、申告が遅れた日数に応じて計算された延滞税も課されるため、注意が必要です。さらに、青色申告を選択している場合、期限後に申告すると青色申告特別控除が10万円のみとなります。

確定申告の手続きが遅れると、書類の修正や追加書類の作成といった手間もかかります。確定申告の期限は毎年同じであるため、忘れずに申告しましょう。

まとめ

今回はフリーランスと源泉徴収票の関係や、確定申告の方法について見てきました。源泉徴収は会社員に適用されるイメージも強いですが、フリーランスもその対象です。源泉徴収が発生する報酬の種類は法律で定められているため、あらかじめ確認しておくのがよいでしょう。

フリーランスには源泉徴収票が発行されません。しかし実際に源泉徴収が行われているため、源泉徴収税額を理解しておくのはとても重要です。クライアントと話し合っておき、確定申告がスムーズにできるように準備しておきましょう。

- 高額案件を定期的に紹介してもらいたい

- 週2日、リモートワークなど自由な働き方をしてみたい

- 面倒な契約周りはまかせて仕事に集中したい

そのような方はぜひ、ITプロパートナーズをご利用ください!

まずは会員登録をして案件をチェック!

.png)