こんにちは、ITプロマガジンです。

フリーランスには、個人で事業開始したことを税務署に示すための「開業届」があります。存在は知っていても、「フリーランスに開業届は必須なの?」「出すとメリットはある?」などの疑問を抱えている方も多いのでは無いでしょうか?

そこで今回は、フリーランスにとっての開業届について、

- フリーランスにとって開業届の提出は必須か

- 出すことのメリット・デメリット

- 書き方や提出方法

について解説していきます。そのほか開業届におけるよくある質問についても回答しているのでぜひ参考にしてください。

弊社では、数多くの方にフリーランス案件を獲得していただいています。経験とスキルさえあれば、週2日から高収入案件をご紹介できます。まずは無料登録をして色々な案件を見てみてください。弊社からおすすめの案件をご紹介することも可能です。

「必要以上に安売りをしてしまう」「市場感より高い単価で参画してしまいトラブルになる..」

フリーランス市場は売り手市場であるものの、いまだに正しいノウハウが確立されておらず、多くの方が案件探しに苦労されています。

ですが、現在の市場感や企業側に刺さる経験・スキルを理解し正しく案件探しをすれば、誰でも自身のバリューを活かし単価を伸ばすことができる、というのも事実です。

ITプロパートナーズでは、

・9割がエンド直案件のため、高単価

・約6割が週3-4案件のため、柔軟に働ける

・約7割がリモートのため、働く場所を選べる

などの魅力的な案件を数多く保有し、マッチング能力の高い即戦力エージェントが完全サポートします。

初めてのフリーランス、情報収集段階でも大丈夫です。あなたの働き方にマッチし、単価も高く、最もバリューを発揮できる案件を探しませんか?

目次

フリーランスの開業届って何?

開業届とは、開業したことを税務署へ届け出るための書類で、正式名称を「個人事業の開業・廃業等届出書」といいます。

開業届と間違われやすいものが、「個人事業税の事業開始等申告書」です。開業届は税務署に提出しますが、事業開始等申告書は都道府県税事務所に提出します。

2つの書類をそれぞれ分けて出す理由は、税務署と都道府県税事務所では取り扱う税金の種類が違うためです。

フリーランスが開業届を出していないとどうなる?

開業届も事業開始等申告書のいずれも、提出しなくてもペナルティはありません。ただし、多くのフリーランスは、開業届を出した方がメリットを得られます。

税法上は義務だが出さなくても罰則はない

フリーランスで開業しても、開業届は出さなくても問題はありません。届け出の有無に関わらず、納税の義務があることは変わらないからです。

収入があれば必ず確定申告を行わなければなりませんし、その義務を怠ることはペナルティを負うことにつながります。

フリーランスがなぜ開業届の届け出を迷うかというと、そのメリットがイメージできないことが、1つの大きな要因でしょう。

収入なしでも提出したほうがよい?

詳細なメリットはのちほど解説しますが、収入なしでも開業届を提出することをおすすめします。税法上の書類という点から、「収入なし=開業届は不要」というイメージを持っている人もいるかもしれません。しかし、大多数のフリーランスは、収入によらず開業届を提出した方が有利です。

開業届を出さなくてもよいケース

副業フリーランスで雑所得を得ている人は、開業届を出さなくても構いません。副業フリーランスとは、企業などの団体に雇用されつつも、土日など空き時間で副業する人を指します。また、雑所得とは、どの税区分にも該当しない所得です。副業で得られる所得は、開業届を出していなければ雑所得となります。

詳しくは以下で解説しますが、副業収入が少ないうちは、開業届を出しても大きなメリットは見込めません。メリットが見込めない理由は、青色申告をするメリットの大部分が「節税」であるためです。副業収入が増えてきた時点で開業届を出し、青色申告で節税するとよいでしょう。

フリーランスが開業届を出すメリット

フリーランスにとって開業届を提出することには、多くのメリットがあります。

具体的には以下の通りです。

- メリット1:青色申告ができる

- メリット2:社会的信用が生まれる

- メリット3:税務署で無料の記帳指導が受けられる

- メリット4:フリーランスとしての自覚が芽生える

- メリット5:小規模企業共済の加入申請ができる

- メリット6: 補助金・助成金などの申請で必要なケースがある

それぞれ詳しく解説していきます。

青色申告ができる

フリーランスが開業届を出す最大のメリットは、「青色申告」による節税です。確定申告には青色申告と白色申告の2種類がありますが、青色申告の方が節税できます。青色申告の節税効果が高い理由は、上限65万円の特別控除を受けられるためです。

青色申告するためには、開業届に加え「所得税の青色申告承認申請書」を提出しなければなりません。開業届と同じタイミングで、申請書を税務署に提出しておきましょう。申請書の提出期限は、青色申告をする予定の年の3月15日です。申請書の提出が遅れると、確定申告で青色申告できないため早急に出しましょう。

「青色申告専従者」と「赤字の繰り越し」も、節税につながります。家族に仕事を手伝ってもらって給与を支払う時は、対象者を「青色申告専従者」として給与分を経費計上しましょう。「配偶者の専従者給与は年間86万円まで」と定められている白色申告に対し、青色申告にはそうした定めがありません。なお、制度を利用するためには、事前に「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。

青色申告では、赤字の繰り越しも可能です。赤字を次の年の黒字化で相殺できるため節税につながります。

社会的信用が生まれる

フリーランスが開業届を出すことで、税務署が開業したことを認知します。その際には、あなたの事業内容や仕事をする場所(所在地)、屋号なども記載できます。

開業届を出すことで、あなたは社会に対して、ひとりの事業主と認められるのです。

個人事業主ならば、事業用の銀行口座やビジネスカードも作れます。また、個人事業主として融資を受けられる可能性もあるのです。

フリーランス(個人事業主)を届け出ることで、社会の機関は、あなたを事業主として扱うため、融資などの話も来るようになるでしょう。

これが、開業届を出した場合に得られる2つ目のメリットで、社会的信用です。

税務署で無料の記帳指導が受けられる

ルールに則って記帳しなければ、青色申告による節税効果が薄れてしまいます。事業化したばかりのフリーランスを助けてくれる制度が「記帳指導」です。

記帳指導は、国税局や税務署から委託された外部機関が担当します。記帳指導は、商工会議所などで主に平日に数回に分けて開催。実施内容やスケジュールは自治体により異なるので、個別に確認しましょう。

記帳指導をより節税に活かしたければ、自分が関係ありそうな制度を事前に調べておくとよいでしょう。記帳指導が開催される目的は、正しい記帳方法を伝えることです。あらかじめ質問を決めておくと、スムーズに情報を得られます。

フリーランスとしての自覚が芽生える

人にもよりますが、気持ちを引き締めるために開業届を出す人もいます。フリーランスは会社に勤めていない分、自分を律する姿勢が重要です。名刺を作ったり、プロフィールを掲載するためのサイトを制作したりと、さまざまな手段で「事業を始める」という気持ちを高めていきましょう。

小規模企業共済の加入申請ができる

小規模企業共済に加入申請するためには、開業届が必要になります。小規模企業共済とは、個人事業主(フリーランス)にとっての退職金制度のようなものです。

小規模企業共済に加入した個人事業主は、事業を終了・引退する時、まとまったお金(共済金)を受け取れます。小規模企業共済の掛金は全額が所得控除の対象で、「1,000円から7万円までの範囲内(500円単位)」で自由に選択可能。しかも、任意解約による解約手当金などをはじめとして、さまざまな共済金を受け取れます。

補助金・助成金などの申請で必要なケースがある

個人事業主(フリーランス)を対象とした補助金・助成金を申請する際に、開業届が必要なケースがあります。業種によっては、開業時にまとまった資金が必要になるケースが少なくありません。補助金・助成金を活用すると、自己資金が貯まっていなくてもビジネスの可能性が広がります。

個人事業主が申請できる補助金・助成金とは、「小規模事業者補助金」や「創業助成事業」などです。補助金・助成金以外にも、日本政策金融公庫からの融資される「新創業融資制度」や自治体からの融資も検討してみましょう。

フリーランスが開業届を出すデメリット

前述の通り、フリーランスにとって開業届は出すことのメリットのほうが大きいです。ただし、いくつかデメリットといえる要素があるのも事実です。具体的には以下の通りです。

- デメリット1:青色申告の計算が複雑

- デメリット2:失業保険が受けられなくなる

ただしこれらのデメリットは解決策もありますので、それも併せて詳しく解説していきます。

青色申告の計算が複雑

青色申告はその計算が複雑で、最初は戸惑い、一人で完成させることができないかも知れません。

しかし現代では、自動的に青色申告の申告書類を作成してくれるサービスもあります。

日々の支出を家計簿のように入力、また、クレジットカードなどを使った決済は自動的に記録してくれた結果を、青色申告として完成された申告書を作成してくれます。

フリーランスとして、ある程度の売上が出るようになれば、プロに任せてしまうという手段もあるでしょう。

このようにデメリットの回避方法があるならば、開業届を出して青色申告を行うことには、メリットしか存在しないということになりますね。

失業保険が受けられなくなる

開業届を出すと失業保険が受けられなくなります。そもそも失業保険は、再就職の意思を持って就職活動する人のために、生活費として支給されるものです。

従って、開業届を提出していれば個人事業主と判断され、対象外となることがほとんどです。

フリーランスが開業届を出すタイミング

フリーランスが開業届を出すタイミングは、事業の開始等の事実があった日から1ヶ月以内です。

提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となります。法律上定められている期限なので、事業を開始したら忘れないうちに提出したいものです。

お住いの近くに税務署があれば、窓口に行って開業届をもらうのが最もスピーディですが、国税庁のホームページからもダウンロードできます。

しかし、届け出をしないことにたいするペナルティもなく、後から開業届を出しても問題はないのです。つまり、開業届は、あなたが「今日からフリーランス(個人事業主)になる」と決めた日に提出してよいということです。

ただし、1つだけ注意点があります。

開業した年度から青色申告を行いたい場合には、開業の2ヶ月以内に「青色申告承認申告書」を提出しなければなりません。

遅れてしまうと、開業した年度は、開業届を出しているのに白色申告をすることになります。これでは、開業届を提出したメリットが半減してしまいますよね。開業届を出すタイミングで、同時に青色申告認証申告書も提出しましょう。

フリーランスの開業届の提出手順

ここからは、開業届の提出方法を解説します。

手順としては、開業届を入手し、必要事項を記載して提出するだけです。

- 1.開業届を入手する

- 2.開業届を書く

- 3.開業届を提出する

それぞれの手順について解説します。

1.開業届を入手する

まずは開業届を入手しましょう。開業届(個人事業の開業・廃業等届出書)を入手するには、基本的に「国税庁のダウンロードサイト」からPDFファイルで入手できます。

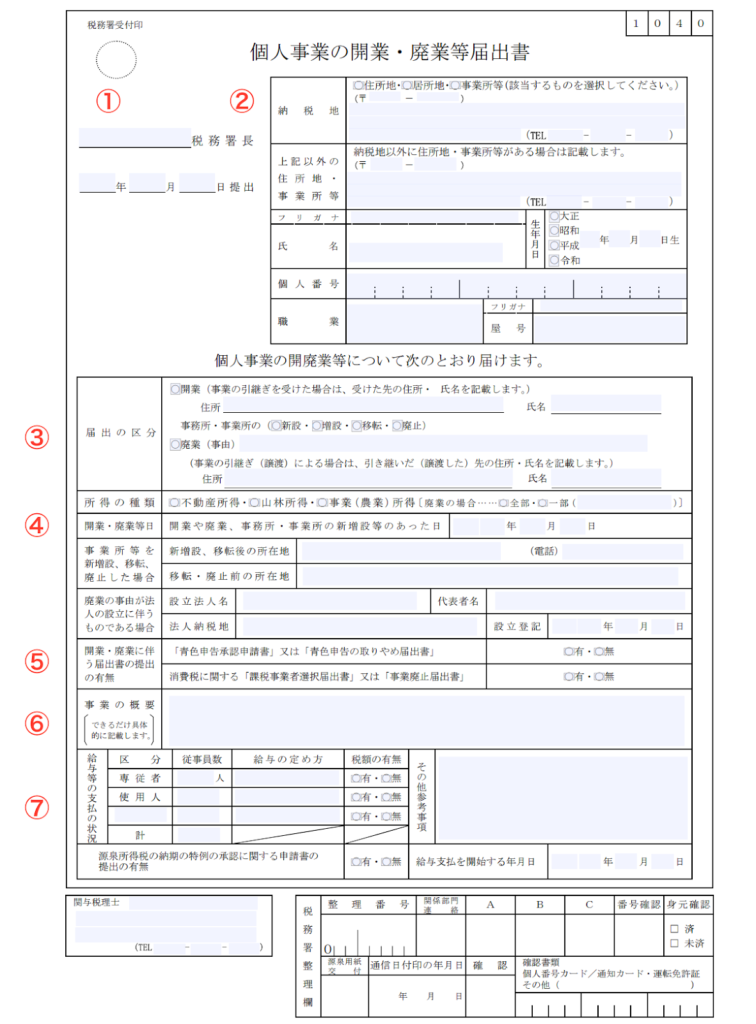

2.開業届を書く

入手した開業届の項目を埋めます。主な項目は以下のとおりです。

- ①提出先・提出日

- ②納税地・氏名・職業など

- ③届出の区分・所得の種類

- ④開業・廃業等日

- ⑤開業に伴う届出書の提出の有無

- ⑥事業の概要

- ⑦給与等の支払の状況

項目別の具体的な書き方は後述します。

3.開業届を提出する

開業届の記載が完了し印刷が終わったら、書類を税務署へ提出しにいきましょう。

提出する場所は、開業届の「所轄の税務署名を記入する」の欄に記入した税務署です。納税地を所轄する税務署長となっており、税務署の所在地等についても「国税庁のホームページ」で確認できます。

納税地は、自宅兼事務所の個人事業主であれば、自宅の所在地によります。

もちろん、事務所や店舗を納税地にしたい場合には、その旨を納税地の欄に記入し、自宅の住所はその下に書いておきます。

自宅住所を管轄する税務署と事務所・店舗を管轄する税務署とが異なる時は、各税務署に届出書を提出しましょう。提出の際は、2通提出すると1通を控えとして戻してくれます。

屋号の口座を開設しようとする時など、金融機関から開業届の提出を求められる場合があるため、あらかじめ控えを保存しておくとよいでしょう。

控えにも必ず受付印をもらうのを忘れずに。

フリーランスの開業届の書き方

フリーランスの開業届の書き方を項目別に紹介します。

①提出先・提出日

提出先とは、開業届を提出する税務署名です。提出日には、開業届を提出する日を書きます。

②納税地・氏名・職業など

納税地は、住所地・居所地・事業所等の3つのうち該当するものにチェックを入れます。氏名は自分の本名を、職業にはライターやプログラマーなどの具体的な仕事内容を記入しましょう。屋号の欄は空欄でも構いません。

③届出の区分・所得の種類

届出の区分は開業を選択し、所得の種類は事業(農業)所得または適した所得を選択します。

④開業・廃業等日

開業・廃業等日は、開業した日を記載します。提出日と開業日が異なっていても構いません。

⑤開業に伴う届出書の提出の有無

青色申告承認申請書を同時に提出する場合は上段に、「消費税課税事業者届出書」を提出する場合は下段にチェックを入れます。消費税課税事業者届出書とは、消費税の課税事業者になる際に提出する書類です。

⑥事業の概要

事業内容を記載します。

⑦給与等の支払の状況

従業員がいなければ、空欄のまま提出します。家族を青色事業専従者にする場合は、専従者の欄に人数を入力しましょう。それ以外の人に給与を支払う時は、使用人の欄に記載します。

フリーランスが開業届以外にすべき事務手続き

フリーランスに転身した時には、開業届以外にも事務手続きが必要です。スムーズにフリーランスとして活動するための準備を紹介します。

厚生年金から国民年金への切り替え

会社員でいながら副業として開業する場合は、年金の切り替えは不要です。ただし、会社を辞める場合は、国民年金への切り替えが必要です。

国民年金に切り替えるには、本人確認書類・離職票など離職日が分かる書類・基礎年金番号が分かる書類などを用意して手続きを行いましょう。

社会保険から国民健康保険への切り替え

会社を辞める場合は、以下の方法を選択します。

- 国民健康保険へ切り替える

- 会社の健康保険を任意継続する

国民健康保険へ切り替えるには、本人確認書類・健康保険資格喪失証明書などが必要です。

フリーランス用の口座開設や備品購入

プライベートと事業用の口座を分けておくことをおすすめします。事業に関わる収支が分かりにくいと、日々の帳簿付けや確定申告が煩雑になるためです。銀行口座の名義は屋号で作ることをおすすめします。屋号の銀行口座があると、クライアントからの信頼が得やすくなるためです。

備品購入は業種によって変わるため、各自で必要なものを用意しましょう。ほぼ自宅で作業する人でも、営業活動のための名刺や封筒、住所や氏名または屋号の印鑑を用意すると仕事が効率化します。

日々の帳簿付けと確定申告

フリーランスが帳簿付けをする目的は、事業にかかわるお金の流れを記録するためです。フリーランスは決まりに則って記帳しなければなりません。帳簿付けが難しければ、上述した無料の記帳指導の活用や、会計ソフトの使用をおすすめします。

フリーランスの開業届におけるQ&A

最後に、フリーランスの開業届におけるよくあるQ&Aをまとめました。

開業届の職業欄の記載に「フリーランス」という記載は大丈夫?

「フリーランス」や「自営業」「個人事業主」などは職業ではなく労働形態になるので、職業欄に記載すべきではありません。

職業欄はあくまで職種を記載する箇所なので、「システムエンジニア」や「プログラマー」「Webデザイナー」といったような仕事を記載するようにしましょう。

複数の仕事をしている際は職業欄には何を書けばよい?

複数の職業があった場合などに、開業届の「職業欄」に何を書けばよいか分からないというフリーランスの方々もいらっしゃるかと思います。

明確な規定はありませんが、複数の仕事をしているフリーランスの方は最も収入が多い仕事を職業欄に記載するとよいでしょう。

また、職業欄に記載する内容によっては税率が変わる場合もあります。基本的な税率は3〜5%と定めらており、大半は5%ですが、鍼灸やマッサージなどの医療系事業は3%、畜産業、水産業などは4%となっています。

そのほか、芸術家やスポーツ選手、漫画家、文筆業などは非課税となります。従って、例えばライターの仕事がメインの場合は「文筆業」と記載すれば事業税は非課税となります。

開業届を出すと扶養はどうなる?

開業届と社会保障の間に関係性は無い為、扶養の範囲内で個人事業主としての開業届を出して活動することは可能です。

ただし、法人として起業した場合は、例え従業員を雇っていなくても社会保険に加入することになるので扶養にはなれません。

開業届なしだと保育園の入園審査は厳しい?

開業届がないことを理由に、入園審査が不利になるとはいい切れません。保育園の入園審査は、家族構成や収入状況などさまざまな観点から実施されます。開業届は審査項目の1つに過ぎず、自治体によって審査で重視される項目はそれぞれです。入園審査に不利になるか心配ならば、開業届の必要性について担当窓口に問い合わせるとよいでしょう。

開業届の控えを紛失してしまった場合は?

開業届の控えを紛失してしまった場合は、再発行を申請しましょう。保有個人情報開示請求書と本人確認書類を税務署に提出すると、開業届のコピーを請求できます。

開業届の提出の有無はインボイス制度に影響ある?

開業届を出していなくても、インボイス制度に対応できます。副業フリーランスの人も、必要に応じてインボイスに登録するか検討しましょう。フリーランスがインボイスに登録しないと、原則としてクライアントの消費税負担が増えます。税負担を理由に、契約を打ち切られる人もいるかもしれません。

まとめ:フリーランスを始めるなら開業届は出しておこう

フリーランスを始める場合でも、開業届の届け出は任意だといっても過言ではありません。しかし、青色申告のメリットを理解したら、やはり開業届は出した方が得をします。

開業届の書き方や提出はそれほど難しいものではありません。面倒な青色申告も、いまや簡単に済ませる方法がいくつもあります。

フリーランスになるならば、開業届を提出し、青色申告に切り替えた方がメリットは大きいでしょう。スムーズに活動できるように、今回解説した開業届の提出方法や必要な手続きを把握しておきましょう!

- 高額案件を定期的に紹介してもらいたい

- 週2日、リモートワークなど自由な働き方をしてみたい

- 面倒な契約周りはまかせて仕事に集中したい

そのような方はぜひ、ITプロパートナーズをご利用ください!

まずは会員登録をして案件をチェック!

.png)