こんにちは、ITプロマガジンです。

現役エンジニアのなかには、フリーランスとして着々と売上を伸ばしている人も多いのではないでしょうか。法人化すると社会的信用が増し、節税にも効果的です。しかし、法人化する際には、適切なタイミングや手続きの流れを把握しておかなければなりません。

ここでは、フリーランスエンジニアが法人化するメリット・デメリットや、法人化のタイミングなどを紹介。フリーランスエンジニアと法人の違いや、法人化の手続き方法、手続きをサポートしてもらえる士業も紹介するので、ぜひ参考にしてください。

ドンピシャ案件の探し方

「案件はたくさんあるはずなのに、なかなか自分の望む案件が見つからない…」

エンジニア市場は売り手市場であるものの、いまだに正しいマッチングノウハウが確立されておらず、多くの方が案件探しに苦労されています。

ですが、現在の市場感や企業側に刺さる経験・スキルを理解し正しく案件探しをすれば、誰でも自身のバリューを活かし単価を伸ばすことができる、というのも事実です。

ITプロパートナーズでは、

・9割がエンド直案件のため、高単価

・約6割が週3-4案件のため、柔軟に働ける

・事業会社の自社開発案件が多い

などの魅力的な案件を数多く保有し、マッチング能力の高い即戦力エージェントが完全サポートします。

初めてのフリーランス、情報収集段階でも大丈夫です。あなたの働き方にマッチし、単価も高く、最もバリューを発揮できる案件を探しませんか?

目次

法人化とは?フリーランスエンジニアとの違い

フリーランスエンジニアは個人事業主として仕事を請け負いますが、法人化すると企業として仕事を請け負います。

法人とフリーランスエンジニアの大きな違いは、社会的信用です。適切なタイミングで法人化して、大企業に契約してもらいやすい環境を整える、事業資金調達を有利に進めるなどして、事業を大きく成長させましょう。

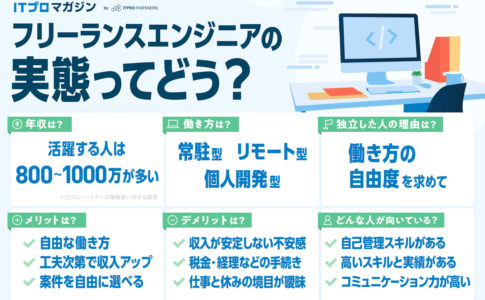

なお、フリーランスエンジニアとしての働き方や実態については以下の記事で解説しているので合わせて参考にしてください。

フリーランスエンジニアが法人化するメリット

フリーランスエンジニアが法人化するメリットとして、以下の7つのメリットを紹介します。

- 社会的信用が高まる

- 決算期を選べる

- 給与所得控除を受けられる

- 損害が発生した時のリスク分散になる

- 社会保険に加入できる

- 消費税が2年間免除される場合がある

- 経費計上できる範囲が広まる

社会的信用が高まる

法人化すると社会的信用が高まる理由は、以下のとおりです。

- 謄本によって会社の基本情報をクライアントに確認してもらえるため

- 法人格が認められるため

のちほど詳しく解説しますが、謄本には会社名や事業の目的、所在地などが記載されており、クライアントなどの第三者が自由に確認できます。フリーランスでもプロフィールを見てもらえれば詳細を確認してもらえますが、法的に認められた謄本の方が信用してもらえるでしょう。

また、法人格が認められることも、社会的信用が高まる理由の1つです。例えば、事務所を借りたり、銀行などに融資を申し込んだりする際に、法人の場合は誰かに保証人を依頼せずに済みます。法人格が認められるため、自分自身が契約者と保証人を兼任できるためです。

決算期を選べる

法人化すると、決算期を事業に支障が出ない時期に設定可能です。フリーランスエンジニアの決算期は12月に固定されており、変更はできません。従って、年末から3月前後まで仕事が忙しい人は、確定申告の準備と重なって大変です。

エンジニアには決まった繁忙期はないかもしれませんが、過去のスケジュールを振り返り、仕事への影響が少ない期間を決算期とするとよいでしょう。また、設立月から決算期までの期間が長いほど、余裕をもって準備できます。

給与所得控除を受けられる

給与所得控除を受けられると、大きく節税できます。給与所得控除とは、会社員や会社役員のように、雇用されて働く給与所得者に適用される控除のことです。企業としては給料として経費を差し引きできるため、法人化すると、実質二重に控除を受けられます。

業務委託契約を結んで働くフリーランスエンジニアは、給与所得控除を受けられません。しかも、仕入費や販売費などがかからないフリーランスエンジニアは、申請できる経費が少ないのではないでしょうか。節税したい人にとって、法人化で得られる給与所得控除は大いに魅力的です。

損害が発生した時のリスク分散になる

法人化すると事業の責任が有限となり、個人としての返済義務は発生しません。上述したとおり、法人化していれば法人格が認められるためです。

一方、フリーランスエンジニアの場合は、損害の責任を1人で被る必要があります。納品が大幅に遅れてクライアントの機会を損失させた、システムでトラブルを起こしたとなれば、高額な賠償責任を追及され財産を失ってしまうかもしれません。

フリーランス向けの損害賠償保険に加入している人もいますが、売上や仕事内容によっては法人化した方が効果的にリスク分散できるでしょう。

社会保険に加入できる

フリーランスエンジニアは、原則、国民年金や国民健康保険に加入する決まりです。一方、法人化すると社会保険に加入でき、将来の年金額が増えたり、傷病手当を受けられたりするようになります。また、従業員を雇用する時に、社会保険完備だと優良企業だとアピール可能です。

もちろん、社会保険に加入すると自分や従業員の保険料を負担しなくてはなりません。のちほど解説しますが、法人化すると保険料以外にも複数の費用が発生するため、費用対効果を見積もっておきましょう。

消費税が2年間免除される場合がある

法人化してから最長で2年間消費税が免除される理由は、消費税の仕組みを知ると理解できます。

消費税を支払う義務がある人は、2年前の課税売上高が1,000万円を超えた事業者です。しかし、いよいよ今年から消費税を支払うというタイミングで法人化すると、フリーランス時代の課税売上高の情報は反映されません。結果的に、法人化して2年間は納税義務が免除されるという訳です。

なお、法人化して2年以内でも、消費税が課されるケースがあるため注意しましょう。例えば、資本金が1,000万円を超える、消費税課税事業者選択届出を提出している、などの場合は、消費税が課されます。

経費計上できる範囲が広まる

上述したとおり、フリーランスエンジニアには経費計上できるものが多くありません。しかも、課税所得が増えるにつれ高い税率が適用されます。

法人化すると経費計上できる範囲が広がり節税に効果的です。例えば資本金1億円未満なら、交際費の飲食に関する費用を年間800万円まで、あるいは50%まで経費計上可能。また、退職金を支給した時も、適正な額であれば経費として認められます。

フリーランスエンジニアが法人化するデメリット

フリーランスエンジニアが法人化するデメリットについて解説します。

- 法人化の手続きの費用が発生する

- 社会保険料の支払いで負担が増える

- 役員報酬の変更は容易ではない

- 赤字でも住民税を納める必要がある

- 経理や税金に関する専門的な知識が必要になる

法人化の手続きの費用が発生する

フリーランスエンジニアの場合は、開業届の提出に費用は発生しません。しかし、法人化する際は、煩雑な手続きや申請が必要になります。

開業費の目安は、株式会社が25万円程度、合同会社が10万円程度です。さらに手続きを士業に依頼する場合は、別途費用を支払わなくてはいけません。高額な費用を払うメリットがあるかを考えて、法人化するか決めましょう。

社会保険料の支払いで負担が増える

条件を満たした従業員は、社会保険に加入しなければなりません。法人化すると、健康保険料、厚生年金保険料、介護保険料、雇用保険料を従業員と折半で支払います。例えば2023年10月時点で、厚生年金保険料の保険料率は、折半額の保険料率が「9.15%」。企業が支払う従業員1人あたりの厚生年金保険料は、標準報酬月額✕9.15%となります。

役員報酬の変更は容易ではない

役員報酬は、法人化する際に決定し、事業開始から3か月以内に限り1度のみ変更が認められます。仮に法人化してから売上が思わしくなくても、設定した額を支払わなければなりません。また、設定した額以上に役員報酬を払う場合は、増額分を経費計上できないため節税メリットが減ってしまいます。

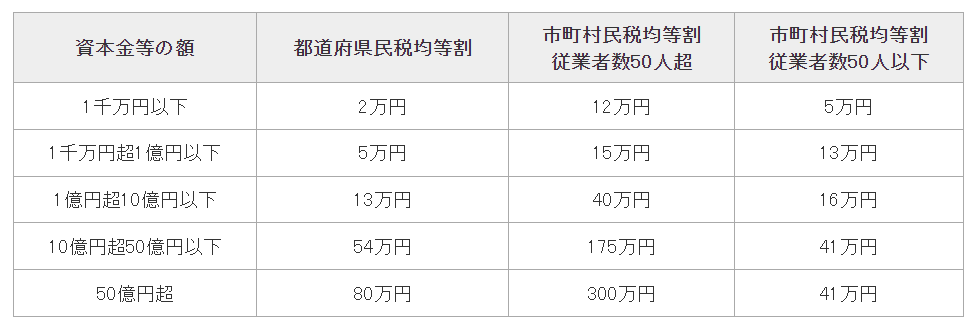

赤字でも住民税を納める必要がある

フリーランスエンジニアの場合、赤字であれば住民税を支払う必要はありません。しかし、法人化すると赤字でも住民税の支払いが義務付けられます。法人住民税は「法人税割」と「均等割」で構成されており、均等割分は、法人が存続する限り課税されるためです。

法人住民税の均等割は、資本金の額や、従業員数で決まります。

例えば、資本金が1,000万円以下の法人で、従業者数が50人以下であれば、均等割の税額は7万円です。

経理や税金に関する専門的な知識が必要になる

法人化の手続きから、会計処理、決算報告まで、法人化するとフリーランスエンジニアよりも事務手続きが複雑になります。法人化すると節税に有利とはいっても、仕組みを理解できなければメリットを享受しきれません。

専門的な知識に不安がある場合は、早急に税理士や司法書士などの専門家に相談するとよいでしょう。

フリーランスエンジニアが法人化する適切なタイミング

フリーランスエンジニアが法人化のタイミングを検討する時は、売上や課税所得に注目しましょう。

課税所得が800万円以上のケース

節税のためには、課税所得が800万円を超えた段階で法人化を検討しましょう。課税所得が上がるにつれ、適用される税率も上がっていくためです。以下に、フリーランスに課せられる税率を示しました。

フリーランスの場合は、課税所得が899万9,000円までは税率が23%ですが、900万円を超えた時点で税率は33%まで大きく跳ね上がります。

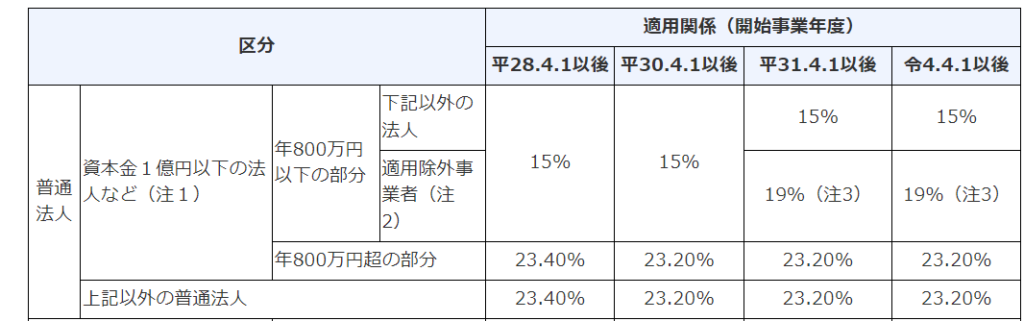

一方、法人に課せられる税率は、800万円以下で19%、800万円超えの部分は23.2%です。このように、法人化しなければ、課税所得が900万円を超えるタイミングで支払う税金が大幅に増えます。課税所得が800万円に達した時点で法人化を検討し始めましょう。

課税売上高が1,000万円を超えているケース

上述したとおり、消費税の納税義務が発生するタイミングは、課税売上高が1,000万円を超えた2年後です。つまり、1,000万円を超えてから2年後に法人化すれば、実質4年も消費税が免税されることになります。

フリーランスエンジニアが法人化する際の手順

フリーランスエンジニアが法人化する際の手順を解説していきます。

- 会社の基本事項の決定

- 法人用の実印の作成

- 定款の作成

- 定款の認証

- 設立登記の申請

1.会社の基本事項の決定

会社の基本事項には、定款に記載する内容も含まれます。事業の目的・商号(会社名)・所在地・資本金・決算期などを決めておきましょう。

会社名は、特定の団体や有名企業の名前を連想させるものを避けてください。トラブルになると損害賠償を求められる場合があります。

自宅でも構いませんが、所在地は慎重に決めてください。エンジニアはリモートワークしやすいため、自宅の住所をとりあえず所在地にする人もいるかもしれません。しかし、後で事務所を設置するとなると、変更手続きが必要になります。

2.法人用の実印の作成

設立登記をオンラインで実行する場合は、印鑑は不要です。ただし、書面で手続きする際は実印が必要になります。法人化後に印鑑を使う機会は多いため、実印やそのほかの印鑑をセットで作っておきましょう。また、印鑑届出書も忘れずに提出してください。必要な印鑑は以下の4つです。

- 実印(代表者印)

- 銀行印

- 角印

- ゴム印

銀行印は口座開設や口座振替などに、角印は請求書や領収書等に捺印します。日常的な事務作業には、ゴム印があると便利です。

3.定款の作成

定款には、必ず記載しなければならない「絶対的記載事項」と、記載しなければ有効とはならない「相対的記載事項」があります。絶対的記載事項に記載する項目は以下の通りです。

- 事業目的

- 商号(会社名)

- 本店所在地

- 設立に際して出資される財産の価額またはその最低額(資本金)

- 発起人の氏名および住所

4.定款の認証

会社としての基本情報を盛り込んだ定款を作成したら、公証役場で公証人の認証を受けなければいけません。オンラインで認証を受ける場合は、紙の定款を認証してもらう際にかかる収入印紙代(4万円)が不要です。

定款が認証されたら、資本金を払い込みましょう。この時点では会社用の口座がないため、個人の口座に払い込みます。資本金が少なくても法人化は可能ですが、融資に通りにくくなるリスクが高く、当面の事業資金を工面できないかもしれません。ある程度資金を貯めてから法人化を検討しましょう。

5.設立登記の申請

定款の認証と資本金の振り込みが終わったら、必要書類を用意して法務局で設立登記を申請します。必要書類は主に以下の通りです。

- 設立登記申請書

- 定款

- 登録免許税分の収入印紙

- 登記事項で必要な項目を全て書き出したもの

- 設立時代表取締役の就任承諾書

- 印鑑届書

- 通帳のコピーなど、資本金の払い込みを証明する書面

設立登記は、司法書士に代理申請してもらうことが可能です。

フリーランスエンジニアが法人化した後に行う手続き

法人化した後は、直ちに以下の手続きを済ませましょう。

- 会社用の口座を開設する

- 税務署や都道府県税事務所へ必要な書類を提出する

- 社会保険の加入手続きを行う

会社用の口座を開設する

会社用の口座は、審査基準が個人の場合よりも厳しめです。以下の書類を用意して、法人化した後は早急に手続きをしてください。金融機関によって口座開設に必要な書類は変わりますが、主に以下の書類が必要です。

- 会社の登記簿謄本(履歴事項全部証明書)

- 定款

- 会社印

- 代表者の印鑑証明書

- 代表者の実印と身分証明書

- 会社の概要がまとめられた資料

税務署や都道府県税事務所へ必要な書類を提出する

税金関連の手続きとして、管轄の税務署に必要な書類を提出しましょう。主に以下の書類を提出します。

- 法人設立届出書

- 青色申告の承認申請書

- 給与支払事務所等の開設届出書(給与を支払う場合のみ)

- 源泉所得税の納期の特例の承認に関する申請書(特例を受ける場合のみ)

都道府県税事務所や市区町村役場にも、法人設立届出書を提出します。

社会保険の加入手続きを行う

社会保険の加入手続きは、年金事務所で行います。自分1人の会社でも、社会保険には原則加入しなければなりません。

また、従業員を1人でも雇う場合は、労働保険への加入手続きも必要です。労働保険には、労災保険と雇用保険があります。労災保険は労働基準監督署で、雇用保険はハローワークで手続きしましょう。

フリーランスエンジニアの法人化に関する手続きはどの士業に相談すればいい?

法人化は複雑で手間もかかるため、専門家への依頼が得策です。しかし、それぞれの士業は、役割や依頼できる範囲が異なります。概要や依頼できる範囲、費用の相場などを理解して、自分の状況に合わせて相談先を選びましょう。

司法書士

司法書士は登記の専門家で、法務局や裁判所などに提出する書類を作成します。法人化に関して依頼する時の費用相場は7万~10万円程度。定款の作成と認証、設立登記の申請(司法書士の独占業務)を依頼できます。

税理士

税理士には、会社設立時の資金調達や節税対策を相談できます。法人化の書類作成や申請は税理士に依頼できないため、ほかの士業に依頼しましょう。なお、顧問契約を結ぶ場合は、月額2万~4万円が相場です。

行政書士

行政書士は、官公庁に提出する書類を作成して手続きします。法人化にあたり、定款の作成と認証に対応してもらえ、相場は2万~3万円程度です。

社会保険労務士

社労士とも呼ばれる社会保険労務士は、社会保険の専門家です。法人化後に、社会保険関係の手続きや、労働基準監督署やハローワーク関連の手続きについて相談しましょう。社会保険労務士には書類作成から申請まで依頼でき、月額顧問料の目安は2万~4万円程度です。

フリーランスエンジニアが法人化した後も安定して稼ぐには?

法人化の手続きには費用がかかり、会社の規模によっては従業員への給料や役員報酬なども支払わなくてはなりません。事務所の賃料など固定費も増えるでしょう。

効率よく稼ぐには、エージェントを使った仕事探しがおすすめです。法人化により仕事の規模が大きくなっても、エージェントを挟めばスムーズに仕事を請け負えるでしょう。また、途切れずに仕事を紹介してもらえると、収入が安定します。

弊社「ITプロパートナーズ」は、IT起業家・フリーランスの自立を支えるエージェントです。2023年10月時点で、エンジニア系の仕事は約3,100件掲載されていました。フルタイム案件はもちろん、週2日・3日から働ける案件も多く、隙間時間を効率よく使って収入を得られます。エンド直の高単価案件や、リモート向け案件も豊富です。

まとめ

フリーランスエンジニアが法人化すると、社会的信用が高まり、節税効果も得られます。法人化するタイミングは、課税所得が800万円を超えた時と、課税売上高が1,000万円を超えた直後です。

法人化はもちろん、法人化後も、口座開設や税務署への書類提出など複雑な手続きは続きます。難しいと思ったら早急に司法書士などの士業に相談しましょう。また、法人化後の仕事探しには、エージェントの活用がおすすめです。

弊社「ITプロパートナーズ」は、法人化した後のエンジニアの仕事探しをサポートします。法人化を検討中の人は、ぜひ、ITプロパートナーズに登録してみてください。

- 高額案件を定期的に紹介してもらいたい

- 週2日、リモートワークなど自由な働き方をしてみたい

- 面倒な契約周りはまかせて仕事に集中したい

そのような方はぜひ、ITプロパートナーズをご利用ください!

まずは会員登録をして案件をチェック!

.png)